Как установить срок полезного использования для объектов основных средств – требования бухгалтерского и налогового учета

Сделать это нужно в целях бухгалтерского учета, а если актив признается амортизируемым и в налоговом учете, то и для целей налогообложения.

Правильно установленный СПИ позволит рассчитать амортизацию и перенести вложенные в ОС средства в расходы, верно сформировать налоговую базу для налога на прибыль и на имущество организацией.

| Номер группы по Классификатору | Срок полезного использования | |

| 1 | 1 … 2 | 13 … 24 |

| 2 | 2 … 3 | 25 … 36 |

| 3 | 3 … 5 | 37 … 60 |

| 4 | 5 … 7 | 61 … 84 |

| 5 | 7 … 10 | 85 … 120 |

| 6 | 10 … 15 | 121 … 180 |

| 7 | 15 … 20 | 181 … 240 |

| 8 | 20 … 25 | 241 … 300 |

| 9 | 25 … 30 | 301 … 360 |

| 10 | От 30 | От 361 |

Задача организации – правильно установить амортизационную группу для основного средства. Это позволит верно определить срок полезного использования.

Неверно выбранный период службы приведет к некорректному расчету амортизационных отчислений. Соответственно, не правильно будет рассчитан налог на прибыль.

- предполагаемое время эксплуатации с ожидаемой отдачей;

- планируемый износ с учетом условий применения объекта, влияющих факторов, интенсивности эксплуатации;

- предусмотренные ограничения для конкретного случая, например, при выборе СПИ для лизингового имущества таким ограничением может выступать срок лизинга.

После анализа указанных факторов в совокупности организация может выбрать необходимый срок использования.

То есть по Классификации с учетом подходящей амортизационной группы.

Однако применение Классификатора не является обязательным для организаций. Можно установить разный СПИ, однако это усложнит процесс амортизации в бухгалтерских и налоговых целях.

СПИ устанавливается организацией для амортизируемого имущества сразу при поступлении. Если объект был в эксплуатации, то время службы отражается в акте приема-передачи, на основании которого актив принимается к учету. Указанное время отнимается от полезного срока.

Изменение срока службы в процессе эксплуатации основного средства возможно в случае капитальных вложений в объект с целью улучшения его показателей, характеристик, возможностей.

Такое возможно только при модернизации, реконструкции, дооборудования. При этом капвложения относятся на увеличение первоначальной стоимости ОС, а срок службы может быть пересмотрен на усмотрение владельца.

Право пересмотра и изменения срока полезного использования закреплено как в ПБУ 6/01, так и в НК РФ.

На сколько будет увеличен период службы, решает организация, исходя из ряда факторов.

С точки зрения бухучета пересмотр СПИ в сторону увеличения возможен, если:

- улучшились производственные возможности основного средства;

-

скорректирован режим эксплуатации;

- изменены характеристики и параметры объекта в сторону улучшения.

Для налогового учета в соответствии с абз.2 п.2 ст.258 НК РФ изменение и пересмотр срока возможен, но только в пределах того диапазона, который установлен для амортизационной группы объекта.

Организация не обязана увеличивать СПИ, это ее право, а не обязанность.

На практике обычно полезный срок увеличивают на то количество месяцев или лет, которые нужны для списания капитальных вложений через амортизационные отчисления.

На основании документов поставщика по таким объектам основных средств можно установленный срок уменьшить на длительность эксплуатации.

Сделать это можно как в бухгалтерских, так и налоговых целях.

Если документов, подтверждающих срок службы нет, или актив принят от физического лица, то уменьшение не допускается.

Основное средство является амортизируемым имуществом, для которого нужно установить полезное время службы и вести процесс амортизации.

Исключением являются только земельные участки, для которых амортизационные отчисления не производятся, а, значит, и СПИ устанавливать нет необходимости.

В бухучете и для налоговых целей срок определяется по разным правилам и регулируется своими нормативными актами. НК РФ устанавливает четкие правила – ориентироваться на амортизационную группу в соответствии с утвержденным Классификатором.

ПБУ 6/01 дает лишь рекомендации, что нужно учесть при определении СПИ, не вгоняя организацию в строгие рамки.

На практике удобно установить одинаковое время службы, как в налоговых, так и бухгалтерских целях – по амортизационной группе и Классификации основных средств.

Выбранный срок нужно указать в инвентарной карточке объекта ОС-6.

Не нашли в статье ответ на Ваш вопрос?

Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

источник

В налоговом учете имущество амортизируйте в течение его срока полезного использования.

Срок полезного использования основного средства определите самостоятельно по таким правилам:

- в первую очередь руководствуйтесь Классификацией, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1. В этом документе основные средства в зависимости от срока их полезного использования объединены в 10 амортизационных групп и расположены в порядке возрастания срока полезного использования (п. 3 ст. 258 НК РФ). Чтобы определить срок полезного использования, найдите наименование основного средства в Классификации и посмотрите, к какой группе оно относится;

- если основное средство не указано в Классификации, то установите срок его полезного использования на основании рекомендаций изготовителя и (или) технических условий.

Такие правила установлены пунктами 4 и 6 статьи 258 Налогового кодекса РФ.

Срок полезного использования по основным средствам, бывшим в эксплуатации, определяйте в особом порядке (см. Как в налоговом учете рассчитать амортизацию основных средств, бывших в эксплуатации ).

Ситуация: как определить в налоговом учете срок полезного использования основного средства: как любой срок, предусмотренный амортизационной группой, или как максимальный срок, установленный для амортизационной группы?

При определении срока полезного использования основного средства можно выбрать любой срок, соответствующий временному интервалу, который предусмотрен для той или иной амортизационной группы Классификацией, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1. Налоговый кодекс РФ не содержит по этому вопросу никаких ограничений, а, наоборот, предоставляет организации возможность самостоятельно определять срок полезного использования (п. 1 ст. 258 НК РФ). Правомерность такого вывода подтверждается арбитражной практикой (см., например, постановление ФАС Западно-Сибирского округа от 3 сентября 2010 г. № А27-24526/2009).

Ситуация: как определить в налоговом учете срок полезного использования основного средства, если он не предусмотрен в Классификации, а также отсутствуют технические условия и рекомендации производителя?

Определить амортизационную группу и срок полезного использования можно, обратившись с соответствующим запросом в Минэкономразвития России.

Определять срок полезного использования основного средства организация должна самостоятельно с учетом следующих правил:

- в первую очередь нужно руководствоваться Классификацией, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1. В этом документе основные средства в зависимости от срока их полезного использования объединены в 10 амортизационных групп и расположены в порядке возрастания срока полезного использования (п. 3 ст. 258 НК РФ). Чтобы определить срок полезного использования, найдите наименование основного средства в Классификации и посмотрите, к какой группе оно относится;

- если основное средство не указано в Классификации, то установить срок его полезного использования можно на основании рекомендаций изготовителя и (или) технических условий.

Такие правила установлены пунктами 4 и 6 статьи 258 Налогового кодекса РФ.

Если основное средство не упомянуто в Классификации, а техническая документация на него отсутствует, определить амортизационную группу и срок полезного использования можно, обратившись с соответствующим запросом в Минэкономразвития России. Такие рекомендации содержатся в письме Минфина России от 3 ноября 2011 г. № 03-03-06/1/711.

Кроме того, в подобных ситуациях допускается начисление амортизации по единым нормам, утвержденным постановлением Совета Министров СССР от 22 октября 1990 г. № 1072. Однако правомерность использования этих норм, скорее всего, придется отстаивать в суде. В арбитражной практике есть примеры судебных решений, подтверждающих обоснованность такого подхода (см., например, определение ВАС РФ от 11 января 2009 г. № ВАС-14074/08, постановления ФАС Западно-Сибирского округа от 5 мая 2012 г. № А27-10607/2011, Дальневосточного округа от 19 мая 2010 г. № А16-1033/2009 и от 29 декабря 2009 г. № Ф03-5980/2009, Северо-Западного округа от 15 сентября 2008 г. № А21-8224/2007).

Срок полезного использования объекта основных средств установите приказом руководителя, составленным в произвольной форме.

Кроме того, этот срок можно зафиксировать в акте о приеме-передаче объекта основных средств по форме № ОС-1 (для всех основных средств, кроме зданий, сооружений) или № ОС-1а (для зданий и сооружений).

Ситуация: к какой амортизационной группе относится асфальтобетонное покрытие территории организации?

Асфальтобетонное покрытие территории организации, согласно Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1, относится к пятой амортизационной группе (имущество со сроком полезного использования свыше 7 лет до 10 лет включительно). Код по классификации – 12 0001121 «Площадки производственные с покрытиями». Правомерность отнесения асфальтобетонных покрытий к этой категории основных средств подтверждается письмом УФНС России по г. Москве от 16 марта 2006 г. № 18-11/1/20791.

Ситуация: к какой амортизационной группе относятся холодильник, стиральная машина, вентилятор и кондиционер?

По Классификатору, утвержденному постановлением Госстандарта России от 26 декабря 1994 г. № 359, холодильник, стиральная машина, вентилятор и кондиционер входят в подкласс «приборы бытовые» (код 16 293 000). Согласно Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1, коду 16 293 0000 соответствует третья амортизационная группа (имущество со сроком полезного использования свыше трех лет до пяти лет включительно).

Ситуация: к какой амортизационной группе относится оборудование для бара: электрические плиты, жаровни, печи и т. п.?

Перечисленные виды оборудования относятся к пятой амортизационной группе.

Электрические плиты, жаровни, печи, мармиты входят в подкласс «Машины и оборудование для пищевой и табачной промышленности» (коды группы 14 2925000 по ОКОФ, утвержденному постановлением Госстандарта России от 26 декабря 1994 г. № 359). В Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1, все оборудование, включенное в этот подкласс (кроме орудий водного промысла), отнесено к пятой амортизационной группе.

Таким образом, срок полезного использования названных основных средств составляет свыше 7 лет и до 10 лет включительно.

Ситуация: к какой амортизационной группе относится гидравлический пресс для пакетирования отходов (в техпаспорте не указан срок полезного использования)?

По Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1, гидравлический пресс относится к пятой амортизационной группе (имущество со сроком полезного использования свыше 7 лет до 10 лет включительно). Код по Классификации – 14 2922020 «Станки и машины металлообрабатывающие кузнечно-прессовые (прессы механические, прессы гидравлические. )».

Ситуация: к какой амортизационной группе относится солярий?

Солярий представляет собой прибор, который генерирует ультрафиолетовое излучение. В соответствии с Общероссийским классификатором основных фондов (ОКОФ) приборы и аппараты для воздействия ультрафиолетовыми и инфракрасными лучами относятся к группе «Оборудование медицинское и хирургическое» (код по ОКОФ – 14 3311263).

По Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1, такое оборудование включается в четвертую амортизационную группу (код по Классификации – 14 3311 000). Соответственно, срок полезного использования соляриев может быть установлен в интервале свыше пяти лет до семи лет включительно.

Ситуация: к какой амортизационной группе относится система видеонаблюдения, установленная в организации? Система позволяет контролировать внутренние помещения офиса и прилегающую территорию и учитывается как единый технический комплекс.

В зависимости от условий технической документации отнесите систему видеонаблюдения к третьей или четвертой амортизационной группе.

Имущество, которое признается амортизируемым, включается в ту или иную амортизационную группу исходя из срока его полезного использования. При этом срок полезного использования организация определяет самостоятельно с учетом положений статьи 258 Налогового кодекса РФ и Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1. Об этом сказано в пункте 1 статьи 258 Налогового кодекса РФ.

Срок полезного использования объектов, которые не указаны в Классификации, организация определяет в соответствии с техническими условиями или рекомендациями изготовителей (п. 6 ст. 258 НК РФ).

Как отдельная номенклатурная единица офисная система видеонаблюдения в Классификации не упомянута. Нет такой позиции и в Общероссийском классификаторе основных фондов (ОКОФ), на основании которого разработана Классификация. При этом используемые в ОКОФ наименования классов и подклассов позволяют включить систему видеонаблюдения в одну из следующих группировок:

- 14 322 1137 «Аппаратура видеозаписи и воспроизведения общего назначения» – третья амортизационная группа, срок полезного использования имущества – свыше 3 лет до 5 лет включительно;

- 14 323 0150 «Аппаратура видеозаписи и воспроизведения бытовая» – четвертая амортизационная группа, срок полезного использования имущества – свыше 5 лет до 7 лет включительно;

- 14 332 2162 «Аппаратура полигонная наблюдения, слежения, фото- и кинорегистрации» – пятая амортизационная группа, срок полезного использования имущества – свыше 7 лет до 10 лет включительно.

Официальные разъяснения контролирующих ведомств о выборе какой-либо определенной группы для офисных систем видеонаблюдения отсутствуют. Устойчивая арбитражная практика по этой проблеме не сложилась, тем не менее отдельные судебные решения позволяют сделать следующие выводы.

Группировка с кодом 14 3322162 «Аппаратура полигонная наблюдения, слежения, фото- и кинорегистрации» распространяется только на те видеосистемы, которые эксплуатируются в условиях полигонов, и в рассматриваемой ситуации не применяется. В постановлении от 1 марта 2011 г. № 09АП-278/2011-АК Девятый арбитражный апелляционный суд отклонил претензии налоговой инспекции, которая настаивала на включении офисной системы видеонаблюдения в пятую амортизационную группу. Судьи признали, что определив срок полезного использования такого оборудования самостоятельно и включив его в третью амортизационную группу, организация не нарушила требований налогового законодательства.

Некоторые суды соглашаются с включением офисных систем видеонаблюдения в четвертую амортизационную группу по коду 14 3230020 «Аппаратура звуко- и видеозаписывающая, воспроизводящая». Восемнадцатый арбитражный апелляционный суд поддержал в этом налоговую инспекцию, спорившую с организацией, которая единовременно списала расходы на приобретение и монтаж системы видеонаблюдения (постановление от 29 марта 2012 г. № 18АП-12884/2011). А ФАС Северо-Западного округа встал на сторону организации, спорившей с налоговой инспекцией, которая считала, что система видеонаблюдения должна быть включена в пятую амортизационную группу (постановление от 11 февраля 2008 г. № А56-14866/2007).

Следует отметить, что класс 14 3230000 «Аппаратура теле- и радиоприемная», куда входит код 14 323 0020 «Аппаратура звуко- и видеозаписывающая, воспроизводящая», не вполне соответствует назначению офисных систем видеонаблюдения. Эта группировка объединяет в себе оборудование, предназначенное для приема и обработки кодированных сигналов, поступающих из эфира или по кабельным сетям. Системы видеонаблюдения выполняют другую функцию: они самостоятельно формируют изображение и фиксируют его в запоминающих устройствах. Поэтому с технической точки зрения включение таких систем в группу «Аппаратура теле- и радиоприемная» представляется неверным.

Более всего этому оборудованию соответствует позиция «Аппаратура видеозаписи и воспроизведения общего назначения» (код ОКОФ 14 3221137), которая входит в третью амортизационную группу. Вместе с тем, имеющиеся судебные решения позволяют сделать выбор между третьей или четвертой амортизационными группами.

Ситуация: к какой амортизационной группе отнести оконные жалюзи?

Если жалюзи изготовлены из текстиля, их можно отнести к третьей группе. Если жалюзи изготовлены из других материалов (металл, пластмасса, дерево), срок полезного использования определите на основании рекомендаций изготовителя и (или) технических условий.

Определять амортизационную группу нужно только по тем объектам, которые относятся к амортизируемому имуществу. Амортизируемым признается собственное имущество организации, которое используется в деятельности, направленной на получение доходов, стоит более 40 000 руб. и имеет срок полезного использования более 12 месяцев (п. 1 ст. 256 НК РФ).

Если оконные жалюзи не соответствуют перечисленным условиям, их стоимость можно включить в состав материальных расходов сразу после установки (подп. 3 п. 1 ст. 254 НК РФ). Если соответствуют – их следует учитывать в составе основных средств.

Срок полезного использования жалюзи для начисления амортизации (амортизационную группу) определите самостоятельно. В Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1, жалюзи прямо не поименованы, поэтому организация в зависимости от технических характеристик может определить срок полезного использования следующим образом:

- если жалюзи изготовлены из текстиля – то их можно отнести к третьей группе и установить срок полезного использования свыше трех до пяти лет включительно (код 16 1721 000);

- если жалюзи изготовлены из других материалов (металл, пластмасса, дерево) – то срок полезного использования определите на основании рекомендаций изготовителя и (или) технических условий (п. 6 ст. 258 НК РФ).

Ситуация: к какой амортизационной группе относится телеаппаратура?

Телеаппаратура, согласно Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1, относится к четвертой амортизационной группе (имущество со сроком полезного использования свыше пяти до семи лет включительно). Код по Классификации – 14 323 0000 «Аппаратура теле- и радиоприемная».

Ситуация: к какой амортизационной группе относится пожарная сигнализация?

Пожарная сигнализация, согласно Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1, относится к четвертой амортизационной группе (имущество со сроком полезного использования свыше пяти до семи лет включительно). Код по Классификации – 14 331 9000 «Приборы ядерные и радиоизотопные, приборы и аппаратура систем автоматического пожаротушения и пожарной сигнализации, оборудование специальное для приборостроения».

Ситуация: к какой амортизационной группе относится оборудование для доступа к телефонной сети?

Оборудование для доступа к телефонной сети, согласно Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1, относится к третьей амортизационной группе (имущество со сроком полезного использования свыше трех до пяти лет включительно). Код по Классификации – 14 322 2000 «Оборудование кабельной связи и аппаратура проводной связи оконечная и промежуточная».

Ситуация: к какой амортизационной группе относится планшет?

Ко второй амортизационной группе.

В Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1, позиция «планшеты» отсутствует. Тем не менее их можно отнести к той же амортизационной группе, которая предусмотрена для электронно-вычислительной техники. Ведь по сути планшет представляет собой мобильное устройство с набором тех же функциональных возможностей, которыми обладают стационарные компьютеры или ноутбуки.

Вторая амортизационная группа включает в себя раздел «Техника электронно-вычислительная», который охватывает все виды оборудования с кодом ОКОФ 14 3020000. В этот раздел, в частности, входят такие виды компьютерной техники, как мини-ЭВМ (код ОКОФ 14 3020202) и микро-ЭВМ (код ОКОФ 14 3020203). Планшет вполне может быть отнесен к любой из этих позиций. Поэтому срок полезного использования для него можно установить в интервале от двух до трех лет включительно.

Капитальные вложения в неотделимые улучшения арендованного имущества (имущества, полученного по договору безвозмездного пользования), которые по условиям договора не возмещаются арендодателем (организацией-ссудодателем), амортизируются у арендатора (организации-ссудополучателя). При этом норма амортизации определяется исходя из срока полезного использования, предусмотренного для той амортизационной группы, к которой относится арендованное основное средство.

Если в результате неотделимых улучшений возникают объекты основных средств, для которых Классификацией предусмотрены соответствующие амортизационные группы, норму амортизации по таким объектам определите исходя из сроков полезного использования, установленных для этих групп. Независимо от сроков полезного использования, которые установлены для самих арендованных объектов.

Если для основных средств, возникающих в результате неотделимых улучшений, соответствующие амортизационные группы Классификацией не предусмотрены, срок полезного использования можно определить самостоятельно исходя из технической документации на эти объекты.

Такой порядок установлен пунктами 1, 6 статьи 258 Налогового кодекса РФ и разъяснен в письме Минфина России от 13 апреля 2010 г. № 03-03-06/2/75.

Капитальные вложения в арендованное имущество (имущество, полученное по договору безвозмездного пользования) можно амортизировать только в течение срока действия договора (п. 1 ст. 258 НК РФ). По окончании срока договора аренды (договора безвозмездного пользования) арендатор (организация-ссудополучатель) должен прекратить начисление амортизации по таким капитальным вложениям (даже если срок полезного использования еще не закончился). От фактической продолжительности эксплуатации арендованного объекта (объекта, полученного в безвозмездное пользование) (в т. ч. у арендодателя (организации-ссудодателя)) срок полезного использования объекта, а следовательно, и норма амортизации неотделимых улучшений не зависит (письмо Минфина России от 14 мая 2008 г. № 03-03-06/2/52).

Пример определения в налоговом учете срока полезного использования и расчета амортизации капитальных вложений в неотделимые улучшения основного средства, полученного в аренду. Капитальные вложения арендатору не возмещаются и выполнены с согласия организации-арендодателя

В январе 2015 года организация заключила договор аренды здания сроком на три года (36 месяцев). По Классификации срок полезного использования здания равен 20 годам (240 месяцам).

В феврале 2015 года арендатор дооборудовал здание лифтовой шахтой и лифтом. Расходы составили 2 000 000 руб. (без НДС). Капитальные вложения произведены с согласия арендодателя и, согласно договору, возмещению не подлежат. Лифтовая шахта и лифт были введены в эксплуатацию в том же месяце, когда было дооборудовано здание.

Бухгалтер арендатора определил, что, согласно Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1, лифт относится к третьей амортизационной группе со сроком полезного использования от 3 до 5 лет.

Срок полезного использования лифта установлен в 50 месяцев.

Бухгалтер рассчитал амортизацию по неотделимым улучшениям (лифту) как по самостоятельному инвентарному объекту, исходя из срока полезного использования, установленного именно для него.

Амортизацию бухгалтер рассчитал линейным методом (п. 3 ст. 259 НК РФ).

Норма амортизации:

1 : 50 мес. × 100% = 2%.

Сумма ежемесячной амортизации:

2 000 000 руб. × 2% = 40 000 руб.

Начиная с марта 2015 года бухгалтер отражает ежемесячные амортизационные отчисления по неотделимым улучшениям в налоговом учете.

За оставшееся время действия договора (36 мес. – 2 мес. = 34 мес.) арендатор сможет начислить амортизацию в сумме 1 360 000 руб. (40 000 руб. × 34 мес.). Разницу между первоначальной стоимостью неотделимых улучшений и суммой начисленной амортизации в размере 640 000 руб. (2 000 000 руб. – 1 360 000 руб.) организация не сможет учесть при расчете налога на прибыль (если договор аренды не будет пролонгирован).

Пример определения в налоговом учете срока полезного использования и расчета амортизации капитальных вложений в неотделимые улучшения основного средства, полученного в безвозмездное пользование. Капитальные вложения не возмещаются и выполнены с согласия организации-ссудодателя

В январе 2015 года организация заключила договор безвозмездного пользования зданием сроком на пять лет (60 месяцев). В феврале ссудополучатель пристроил к несущей стене здания дополнительное помещение и ввел его в эксплуатацию. Расходы на реконструкцию составили 200 000 руб. (без НДС). Капитальные вложения произведены с согласия ссудодателя и, согласно договору, возмещению не подлежат.

Бухгалтер ссудополучателя определил, что полученное здание, согласно Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1, относится к восьмой амортизационной группе (срок полезного использования – от 20 до 25 лет). Срок полезного использования установлен в 250 месяцев. В результате реконструкции здания срок полезного использования не изменился.

Бухгалтер рассчитал амортизацию линейным методом (п. 3 ст. 259 НК РФ).

Норма амортизации:

1 : 250 мес. × 100% = 0,4%.

Сумма ежемесячной амортизации:

200 000 руб. × 0,4% = 800 руб.

Начиная с марта 2015 года бухгалтер отражает ежемесячные амортизационные отчисления в налоговом учете.

За оставшееся время действия договора (60 мес. – 2 мес. = 58 мес.) ссудополучатель сможет списать сумму затрат на реконструкцию через амортизационные начисления в размере 46 400 руб. (800 руб. × 58 мес.). Сумму 153 600 руб. (200 000 руб. – 46 400 руб.) организация не сможет учесть при расчете налога на прибыль (если договор безвозмездного пользования не будет пролонгирован).

Ситуация: можно ли в налоговом учете изменить срок полезного использования основного средства, если первоначально организация ошибочно включила его в другую амортизационную группу ?

По общему правилу организация вправе изменить срок полезного использования основного средства после ввода его в эксплуатацию в трех случаях: после реконструкции, модернизации или технического перевооружения основного средства. Это возможно, если после реконструкции, модернизации или технического перевооружения основного средства его характеристики изменились так, что это позволит эксплуатировать его дольше ранее установленного срока. Организация может увеличить срок полезного использования только в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено это основное средство. Это следует из пункта 1 статьи 258 Налогового кодекса РФ.

Изменение срока полезного использования в связи с его неправильным определением при вводе основного средства в эксплуатацию не подпадает под эти ограничения. ФНС России предлагает квалифицировать такие действия как исправление ошибки, повлекшей за собой искажение налоговой базы по налогу на прибыль (письмо от 27 июля 2009 г. № 3-2-09/150). Воспользоваться этими рекомендациями можно, только если организация располагает документами, подтверждающими как факт совершения ошибки, так и период ее совершения (например, документацией с характеристиками основного средства (технический паспорт или информация завода-изготовителя), актом ввода объекта в эксплуатацию и т. п.).

При обнаружении ошибки, связанной с неправильным начислением амортизации, налоговую базу нужно:

- увеличить, если срок полезного использования был занижен (в этом случае организация амортизировала основное средство быстрее, чем имела право, и списывала на расходы завышенные суммы амортизации);

- уменьшить, если срок полезного использования был завышен (в этом случае организация амортизировала основное средство медленнее, чем имела право, и списывала на расходы заниженные суммы амортизации).

В первом случае организация обязана подать уточненные налоговые декларации за периоды, в которых налоговая база по налогу на прибыль занижалась. Во втором случае организация вправе, но не обязана подавать уточненные налоговые декларации. Скорректировать налоговую базу можно и в том периоде, когда ошибка была обнаружена. Такой порядок следует из положений пункта 1 статьи 54 и пункта 1 статьи 81 Налогового кодекса РФ.

Организация может увеличить срок полезного использования основного средства после ввода его в эксплуатацию в трех случаях: после реконструкции, модернизации или технического перевооружения . Это возможно, если после реконструкции, модернизации или технического перевооружения основного средства его характеристики изменились так, что это позволит эксплуатировать его дольше ранее установленного срока. Организация может увеличить срок полезного использования только в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено данное основное средство. Это следует из пункта 1 статьи 258 Налогового кодекса РФ.

Ситуация: как в налоговом учете определить срок полезного использования полностью самортизированного основного средства после модернизации? Первоначальный срок был установлен максимальным для амортизационной группы, к которой относился объект.

Не меняйте срок полезного использования и не пересчитывайте норму амортизации основного средства. Просто увеличьте первоначальную стоимость имущества (суммарный баланс амортизационной группы (подгруппы)) на сумму расходов на модернизацию и продолжайте начислять амортизацию в соответствии с ранее действующей нормой. Делайте это, пока не спишется вся сумма затрат на модернизацию. Таким образом, амортизация будет начисляться за пределами установленного срока полезного использования. Такой позиции придерживается Минфин России в своих письмах от 13 марта 2006 г. № 03-03-04/1/216 и от 2 марта 2006 г. № 03-03-04/1/168.

Ситуация: нужно ли в налоговом учете увеличить срок полезного использования основного средства на время, когда оно было передано в безвозмездное пользование ?

Организация может увеличить срок полезного использования основного средства после ввода его в эксплуатацию в трех случаях: после реконструкции, модернизации или технического перевооружения . Это возможно, если после реконструкции, модернизации или технического перевооружения основного средства его характеристики изменились так, что это позволит эксплуатировать его дольше ранее установленного срока. Организация может увеличить срок полезного использования только в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено это основное средство. Это следует из пункта 1 статьи 258 Налогового кодекса РФ. На случаи передачи имущества в безвозмездное пользование положения данного пункта не распространяются.

Следовательно, передача имущества в безвозмездное пользование не является основанием для продления срока его полезного использования. Аналогичной точки зрения придерживаются контролирующие ведомства (см., например, письма Минфина России от 16 января 2007 г. № 03-03-06/2/1 и УМНС России по г. Москве от 1 марта 2004 г. № 26-12/12876).

Ситуация: можно ли в налоговом учете уменьшить срок полезного использования объекта недвижимости, приобретенного до 1 января 2006 года, на срок его фактического использования в качестве жилого объекта? До перевода в нежилой фонд по объекту начислялся износ .

Чтобы иметь возможность уменьшения срока полезного использования объекта недвижимости на срок его фактической эксплуатации в составе жилого фонда, нужно оценить правомерность следующих действий:

- пересмотра срока полезного использования объекта недвижимости при переводе его в состав нежилого фонда;

- зачета периода фактической эксплуатации объекта, в течение которого амортизация по нему не начислялась, в счет срока, в течение которого по нему будет начисляться амортизация.

В налоговом учете срок полезного использования объектов основных средств организация устанавливает самостоятельно в момент ввода объекта в эксплуатацию с учетом Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1. После ввода объекта в эксплуатацию организация вправе увеличить срок его полезного использования в трех случаях: после реконструкции, модернизации или технического перевооружения, предусматривающих улучшение характеристик объекта. В остальных случаях срок полезного использования основного средства не пересматривается. Такой порядок предусмотрен пунктом 1 статьи 258 Налогового кодекса РФ.

Исходя из буквального содержания этой нормы, при переводе жилого объекта недвижимости в состав нежилого фонда (без выполнения работ по перепланировке, переустройству и т. д.) срок полезного использования основного средства пересмотру не подлежит.

Амортизация по основным средствам, переведенным из жилого в нежилой фонд, начисляется в общем порядке. В рассматриваемой ситуации до перевода в нежилой фонд объект не использовался для извлечения доходов, следовательно, амортизируемым имуществом он не признавался (п. 1 ст. 256 НК РФ). В связи с этим начислять по такому объекту амортизацию можно начиная с месяца, следующего за тем, в котором объект был введен в эксплуатацию в качестве основного средства для использования в деятельности, направленной на получение доходов. Это следует из положений пункта 4 статьи 259 Налогового кодекса РФ.

Вопрос о продолжительности периода, в течение которого нужно начислять амортизацию по новому объекту нежилого фонда, законодательно не урегулирован. На практике возможны два варианта:

- амортизировать объект в течение периода, оставшегося до конца срока полезного использования основного средства за вычетом срока его фактической эксплуатации в качестве объекта жилого фонда;

- амортизировать объект в течение изначально установленного срока полезного использования без корректировки на срок его фактической эксплуатации в качестве объекта жилого фонда.

В пользу первого варианта можно привести следующие аргументы. В рассматриваемой ситуации при переводе объекта недвижимости в нежилой фонд его использование не прекращается, а сам объект остается на балансе организации. Меняется только назначение объекта и характер эксплуатации. Следовательно, у организации есть основания для того, чтобы, не изменяя общего срока полезного использования объекта, исключить из него период, в течение которого объект входил в состав жилого фонда. С этой точки зрения амортизацию по такому объекту нужно начислять в течение оставшегося срока полезного использования за вычетом срока его фактической эксплуатации в качестве объекта жилого фонда. Такой вывод не противоречит положениям статьи 258 Налогового кодекса РФ.

Второй вариант основан на том, что возможность зачета периода фактической эксплуатации основного средства в качестве объекта жилого фонда в счет срока его полезного использования после перевода в нежилой фонд прямо в законодательстве не предусмотрена. Так же как не предусмотрена возможность зачета износа, начисленного по объекту жилого фонда в бухучете, при определении остаточной стоимости этого объекта в налоговом учете после его перевода в нежилой фонд. Это следует из пункта 1 статьи 257 Налогового кодекса РФ. Правила об уменьшении срока полезного использования основных средств, бывших в эксплуатации, в рассматриваемой ситуации не применяются, так как объект не меняет своего собственника (п. 7 ст. 258 НК РФ).

Наиболее безопасным (с точки зрения расчета налога на прибыль) является следование второй позиции. Так как уменьшение срока полезного использования основного средства после перевода его в нежилой фонд (первый вариант) повлечет за собой более быстрое (по сравнению со вторым вариантом) перенесение стоимости объекта на расходы организации. Поэтому при проверке налоговая инспекция может не согласиться с таким подходом и не признать часть амортизационных отчислений. В этом случае организации придется отстаивать свою позицию в суде. Арбитражная практика по рассматриваемой проблеме пока не сложилась.

По общему правилу срок полезного использования нематериальных активов нужно определять исходя из:

- срока действия патента или свидетельства;

- срока полезного использования, обусловленного условиями договора;

- других ограничений сроков использования интеллектуальной собственности в соответствии с законодательством России или применимым законодательством других стран.

Если по таким параметрам срок полезного использования определить невозможно, то норму амортизации установите в расчете на 10 лет (но не более срока деятельности организации).

Исключением из общего правила являются отдельные виды нематериальных активов, начисление амортизации по которым начинается после 31 декабря 2010 года. К ним относятся:

- исключительные права патентообладателей на изобретения, промышленные образцы, полезные модели и селекционные достижения;

- исключительные права авторов (других правообладателей) на использование компьютерных программ, баз данных, топологий интегральных микросхем;

- владение ноу-хау, секретными формулами или процессами, информацией в отношении промышленного, коммерческого или научного опыта.

По этим нематериальным активам организация вправе устанавливать срок полезного использования самостоятельно (независимо от ограничений). Однако продолжительность этого срока не должна быть менее двух лет.

Такой порядок следует из положений пункта 2 статьи 258 Налогового кодекса РФ и пункта 5 статьи 5 Закона от 28 декабря 2010 г. № 395-ФЗ.

Срок полезного использования нематериального актива устанавливается приказом руководителя. Если по отдельным видам нематериальных активов организация самостоятельно устанавливает сроки полезного использования, в приказе нужно привести экономическое обоснование для ускоренной амортизации таких объектов. Приказ об установлении сроков полезного использования нематериальных активов можно составить в произвольной форме.

Ситуация: как определить срок полезного использования патента в налоговом учете, если дата начала его действия и дата ввода в эксплуатацию (после регистрации) не совпадают?

Срок полезного использования патента определите исходя из срока его действия или установите самостоятельно (в этом случае он не может быть меньше двух лет) (п. 2 ст. 258 НК РФ). Амортизацию начинайте начислять с 1-го числа месяца, следующего за месяцем ввода нематериального актива в эксплуатацию (п. 4 ст. 259 НК РФ). В рассматриваемой ситуации – после регистрации в патентном ведомстве. Аналогичные разъяснения содержатся в письмах Минфина России от 7 марта 2008 г. № 03-03-06/1/164, от 3 августа 2005 г. № 03-03-04/1/140.

Пример определения срока полезного использования патента в налоговом учете. Дата действия патента и дата ввода его в эксплуатацию не совпадают

25 февраля 2015 года патентное ведомство зарегистрировало патент организации «Альфа» на изобретение. Срок действия патента – с 11 января 2015 года по 10 января 2035 года.

В соответствии с пунктом 2 статьи 258 Налогового кодекса РФ руководитель «Альфы» своим приказом установил срок полезного использования нематериального актива – 24 месяца.

Амортизацию бухгалтер начал начислять с марта 2015 года (п. 4 ст. 259 НК РФ).

источник

Срок полезного использования ОС применяют при начислении амортизации. Ошибочный срок искажает ежемесячные расходы и базу по налогу на прибыль. В статье – актуальные правила расчета СПИ, бесплатные справочники и полезные ссылки.

ПЕРЕЕЗД С «1С» НА «БУХСОФТ»

Перенести данные из Вашей «1С» теперь легко! «БухСофт» переносит все данные без потерь и делает проверку! Подробнее о программе ⟶

Без проблем амортизировать имущество помогут следующие документы (их можно скачать):

Затраты на покупку, создание или иное получение основных средств, как правило, учитываются для целей налогообложения путем амортизации, то есть ежемесячного списания определенной доли от общей суммы затрат на ОС в течение срока полезного использования объектов, или СПИ. Этот срок определяют по разным формулам в бухгалтерском и в налоговом учете. В формулах применяются различные единицы изменения: для бухгалтерских целей длительность периода устанавливается в годах, так как норма амортизации определяется в расчете на год, а для целей налогообложения – в месяцах, поскольку норма амортизации в налоговом учете определяется в расчете на месяц.

Расчет амортизации сам по себе достаточно трудоемкий, но задача значительно усложняется, если у фирмы много амортизируемого имущества с различными сроками полезного использования объектов. В такой ситуации удобнее считать амортизацию автоматически – в программе БухСофт.

Программа БухСофт автоматически устанавливает срок полезного использования любых основных средств, рассчитывает по ним амортизацию и делает проводки по ее начислению. Рассчитайте норму амортизации бесплатно:

На сегодняшний день сохраняется возможность максимально сблизить правила и суммы списания стоимости ОС в бухгалтерском и в налоговом учете. Для этого нужно установить по основным средствам линейный амортизационный способ. Тогда, несмотря на различие в формулах, разниц по ПБУ 18/02 при учете ОС возникать не будет.

К амортизируемым основным средствам относится имущество, которое:

- превышает по цене стоимостной лимит в налоговом и в бухгалтерском учете;

- не планируется к перепродаже;

- предназначено для предпринимательской деятельности по получению прибыли – например, в производстве, для управления бизнесом, передачи в аренду и т.д.

Срок полезного использования – это планируемый период времени, в течение которого объект будет служить для цели предпринимательской деятельности. Этот период определяют при вводе имущества в эксплуатацию и в дальнейшем меняют только в исключительных случаях.

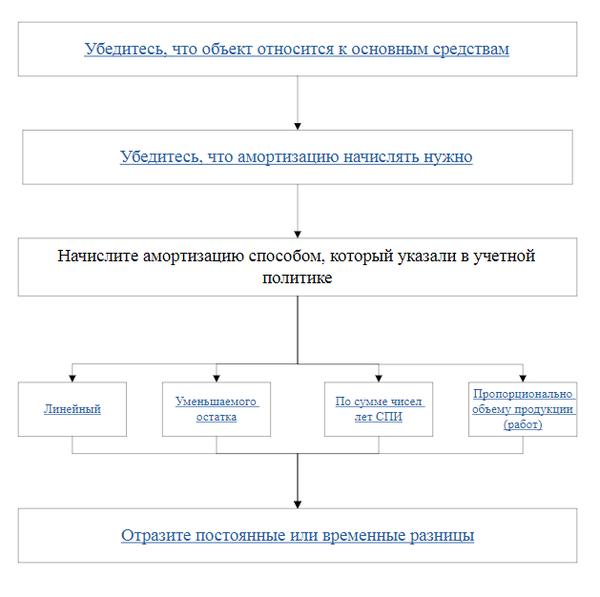

Применение сроков полезного использования объектов смотрите на схемах.

- Схема действий для налогового учета:

- Схема действий для бухгалтерского учета:

Некоторое имущество амортизировать нельзя из-за прямого запрета в Налоговом кодексе. К нему относятся:

- Природные объекты.

- Земельные участки.

- Незавершенные строительством объекты.

- Имущество некоммерческих и бюджетных юрлиц, не используемое для предпринимательства.

- Купленные произведения искусства.

- Купленные печатные издания.

- Объекты, полученные в рамках безвозмездной помощи.

- Основные средства, по которым применен инвестиционный вычет.

- Инфраструктурные объекты, созданные за счет целевого или бюджетного финансирования и т.д.

Пример 1

ООО «Символ» имеет в собственности земельный участок с построенным на нем офисным зданием. Сотрудники офиса используют такие основные средства, как мебель, лифт, холодильник и печатные книги.

Бухгалтер «Символа» помесячно списывает на расходы амортизацию по зданию, мебели, лифту и холодильнику, а участок земли и книги не амортизирует.

По правилам Налогового кодекса срок полезного использования, основных средств, нужно определять:

- или по Классификации по постановлению Правительства РФ от 01.01.2002 № 1;

- или по паспорту изготовителя и иным техническим документам.

Классификация содержит список видов основных средств с разбивкой по амортизационным группам и предполагаемым СПИ. Читайте об этом в таблице 1.

| № п/п | Группа амортизации ОС | Длительность эксплуатации ОС |

| 1. | Первая | от года до двух лет |

| 2. | Вторая | от более чем двух лет до трех лет |

| 3. | Третья | от более чем трех лет до пяти лет |

| 4. | Четвертая | от более чем пяти лет до семи лет |

| 5. | Пятая | от более чем семи лет до десяти лет |

| 6. | Шестая | от более чем десяти лет до пятнадцати лет |

| 7. | Седьмая | от более чем пятнадцати лет до двадцати лет |

| 8. | Восьмая | от более чем двадцати лет до двадцати пяти лет |

| 9. | Девятая | от более чем двадцати пяти лет до тридцати лет |

| 10. | Десятая | более чем тридцать лет |

Для каждой группы объектов в Классификации приведены коды Общероссийского классификатора основных фондов (ОКОФ). Если код ОКОФ есть в Классификации, то основное средство, соответствующее этому коду, можно амортизировать в течение срока полезного использования группы, к которой относится объект по Классификации.

Пример 2

ООО «Символ» вводит в эксплуатацию лифт в построенном офисном здании. Бухгалтер «Символа» определил СПИ лифта для целей налогообложения по Классификации.

Лифты указаны в составе подъемно-транспортного оборудования по коду ОКОФ 330.28.22.1 в третьей группе амортизации. Значит, СПИ для лифта «Символ» может обозначить в пределах от более чем трех лет до пяти лет включительно. Этот период может включать от 37 до 60 месяцев.

Аналогично нужно действовать при установлении срока полезного использования 2019 для транспорта.

Пример 3

ООО «Символ» пробрело легковую автомашину с объемом двигателя более 3,5 л. Бухгалтер «Символа» определил СПИ лифта для целей налогообложения по Классификации.

Автомашины легковые с таким объемом двигателя указаны в составе транспортных средств по коду ОКОФ 310.29.10.24 в пятой группе амортизации. Значит, СПИ для лифта «Символ» может обозначить в пределах от более чем семи лет до десяти лет включительно. Этот период может включать от 85 до 120 месяцев.

Также можно определить срок полезного использования основных средств, вводимых в эксплуатацию, непосредственно по классификатору ОКОФ. Для этого бухгалтеру нужно действовать по следующему алгоритму.

Шаг 1. Найти в ОКОФ код для объекта.

Коды для всех видов имущества приведены в первой графе таблицы классификатора ОКОФ.

Пример 4

Организация ООО «Символ» построила здания овощехранилища и начинает его эксплуатацию. Бухгалтер «Символа» нашел в ОКОФ код для зданий — 210.00.00.00.000.

Шаг 2. Найти код объекта из ОКОФ в Классификации основных средств.

Кодировки ОКОФ приведены в первой графе таблицы в Классификации.

Шаг 3. Определить, к какой группе амортизации относится код объекта из ОКОФ в Классификации.

Пример 5

Продолжим пример 4. В Классификации код 210.00.00.00.000 приведен для зданий, относящихся к четвертой, пятой, седьмой, восьмой, девятой и десятой группам амортизации. Из них овощехранилища под кодом ОКОФ 210.00.00.00.000 названы в девятой группе амортизации со сроком эксплуатации от более чем двадцати пяти лет до тридцати лет.

Шаг 4. Утвердить срок полезного использования объекта.

Так как для каждой группы амортизации срок полезного использования установлен в виде временного промежутка, утвердить конкретную длительность эксплуатации нужно специальным приказом руководителя. Типовой формы такого приказа нет, он может иметь следующее содержание:

Пример 6

Продолжим пример 5. Руководитель «Символа» определил для овощехранилища период эксплуатации максимальной длительностью, разрешенной для девятой группы — тридцать лет. В таком случае помесячные амортизационные расходы не будут завышены, а остаточная стоимость овощехранилища для расчета налога на имущество не будет занижена. В результате налоговые риски «Символа» минимизируются.

Эту длительность для овощехранилища «Символ» зафиксировал приказом руководителя.

Если код ОКОФ по имущественному объекту в Классификации не указан, то определить длительность эксплуатации нужно с помощью технической документации на объект или на основании рекомендаций его изготовителя. Чаще всего используют:

- гарантийный период;

- период, обозначенный в паспорте на объект.

В новой редакции Классификации с 2017 года изменены перечни амортизируемого имущества и коды ОКОФ для этого имущества. В связи с чем возникали вопросы, что делать со сроком полезного использования основных средств, поставленных на учет до и после 2017 года. Подробнее об этом читайте в таблице 2.

Таблица 2. Срок полезного использования объектов, введенных до 2017 года

| Когда имущество введено в эксплуатацию | Особенность ситуации | Действия бухгалтера в связи с изменением Классификации |

| До 2017 года | В новой редакции Классификации та же группа амортизации для объекта | Не пересматривать срок эксплуатации и амортизационную группу для основного средства |

| В новой редакции Классификации другая группа амортизации для объекта | ||

| С 1 января 2017 года и позднее | Код объекта остался в новой редакции Классификации | Определить срок эксплуатации и амортизационную группу по новой редакции Классификации по вышеприведенному алгоритму |

| Кода объекта нет в новой редакции Классификации | Установить срок использования на основании рекомендаций производителя |

Соотнести прежние и новые коды объекта по ОКОФ можно с помощью переходных ключей из приказа Росстандарта от 21.04.2016 № 458. Например, в таблице прямого переходного ключа информация представлена так:

- в первых двух графах приведены коды и названия основных средств по старому ОКОФ

- в двух следующих графах – коды и названия имущества по новому ОКОФ.

Пример 7

До 2017 года в прежнем ОКОФ для шкафов был выделен код 16 3612000 «Мебель специальная», в составе которого для обычных шкафов применялся код 16 3612430 «Шкафы для административных помещений».

С 2017 года в новом ОКОФ нет кодировок для обычных шкафов, но есть коды специализированных объектов:

- 330.28.93.15.127 «Шкафы пекарские»,

- 330.28.93.15.128 «Шкафы жарочные»;

- 330.28.25.13.111 «Шкафы холодильные».

По прямому переходному ключу с 2017 года прежний код 16 3612000 «Мебель специальная» в новом ОКОФ соотносится с кодировками для специализированных объектов:

- 330.26.51.32 «Столы, машины чертежные и прочие инструменты для черчения, разметки или математических расчетов»;

- 330.32.99.53 «Приборы, аппаратура и модели, предназначенные для демонстрационных целей».

Кроме того, с 2017 года прежний код 16 3612430 «Шкафы для административных помещений» соотносится с кодировкой 330.31.01.1 «Мебель для офисов и предприятий торговли».

Значит, чтобы определить СПИ обычного шкафа, вводимого в эксплуатацию с 2017 года, нужно использовать кодировку 330.31.01.1.

Пример 8

До 2017 года в прежнем ОКОФ для столов был выделен код 16 3612000 «Мебель специальная», в составе которого для обычных столов применялся код 16 3612421.

С 2017 года в новом ОКОФ нет кодировок для обычных столов, но есть коды специализированных объектов:

- 330.26.51.32 «Столы, машины чертежные и прочие инструменты для черчения, разметки или математических расчетов»,

- 330.28.93.15.132 «Столы тепловые».

По прямому переходному ключу с 2017 года прежний код 16 3612000 «Мебель специальная» в новом ОКОФ соотносится с кодировками для специализированных объектов:

- 330.26.51.32 «Столы, машины чертежные и прочие инструменты для черчения, разметки или математических расчетов»;

- 330.32.99.53 «Приборы, аппаратура и модели, предназначенные для демонстрационных целей».

Кроме того, с 2017 года прежний код 16 3612421 «Столы рабочие (письменные)» соотносится с кодировкой 330.31.01.1 «Мебель для офисов и предприятий торговли».

Значит, чтобы определить СПИ обычного стола, вводимого в эксплуатацию с 2017 года, нужно использовать кодировку 330.31.01.1.

С 2017 года определять в бухучете длительность эксплуатации амортизируемых объектов по Классификации запрещено. Теперь при вводе объекта в эксплуатацию комиссия устанавливает срок полезного использования объекта основных средств по правилам ПБУ 6/01, а именно – исходя из:

- планируемой продолжительности применения объекта в предпринимательстве;

- длительности периода до того, как объект придет в негодность – износится физически, морально и т.д.;

- внешних ограничений по длительности эксплуатации — например, по сроку договора аренды объекта.

Пример 9

ООО «Символ» купило легковую автомашину для представительских целей и планирует ее эксплуатацию в течение пяти лет. Приказом директора «Символа» СПИ объекта для бухгалтерских целей установлен равным пяти годам.

Если продолжительность эксплуатации основного средства будет различаться для бухучета и для налогообложения, то фирме придется отражать временные разницы.

Пример 10

Продолжим примеры 3 и 9. Из них следует, что СПИ автомашины различается:

- в налоговом учете — от более чем семи лет до десяти лет включительно;

- бухгалтерском учете – пять лет.

В результате помесячная бухгалтерская амортизация будет превышать налоговые амортизационные отчисления. Из-за различия в сумме расходов бухгалтер «Символа» будет фиксировать временные разницы.

Чтобы упростить учет, лучше определить одинаковый срок полезного использования 2019 в бухгалтерском и в налоговом учете. Это решение оформляют приказом руководителя.

источник

- http://nalogobzor.info/publ/nalogi_s_juridicheskikh_lic/nalog_na_pribyl/kak_v_nalogovom_uchete_opredelit_srok_poleznogo_ispolzovanija_amortiziruemogo_imushhestva/2-1-0-865

- http://www.buhsoft.ru/article/1389-srok-poleznogo-ispolzovaniya

В последнее понятие входят активы, которые предназначены для длительного использования с целью получения экономической выгоды.

В последнее понятие входят активы, которые предназначены для длительного использования с целью получения экономической выгоды. скорректирован режим эксплуатации;

скорректирован режим эксплуатации;