Многие бухгалтеры уже задаются вопросом о сроке службы основных средств с 2017 года. С чего вдруг? Дело в том, что грядут большие изменения. Поэтому расскажем о них и как подстроиться под новые условия.

Практически любая уважающая себя компания имеет на балансе пару-тройку основных средств (далее также – ОС). Поэтому новый нормативный срок службы основных средств затронет любой бизнес.

Более того, это коснется и коммерсантов. Так, с одной стороны, они не должны вести бухгалтерский учет. С другой, обязаны устанавливать остаточную стоимость ОС. Ведь это дает право оставаться на «упрощенке».

Для начала, чтобы учесть имущество, выясняют период его полезной эксплуатации. Он имеет значение для обоих видов учета – налогового и бухгалтерского. Основные помощником бухгалтера при определении данного срока:

- коды из Общероссийского классификатора основных фондов (ОКОФ);

- правительственная Классификация ОС для целей отнесения к амортизационным группам (далее – Классификация).

Учтите: изменения затронули оба этих документа. Так, с 2017 года Классификация подверглась корректировкам. Они внесены постановлением Правительства РФ от 07.07.2016 № 640. Кроме того, со следующего года начнут действовать новые коды ОКОФ: на замену ОК 013-94 придет ОК 013-2014.

Надо сказать, что все эти нормативные документы представляют собой безумно длинные многостраничные таблицы с видами ОС, кодами и сроками. Поэтому легко можно запутаться, а также убить много времени.

Но не забыл о бухгалтерах Ростандарт. Он издал приказ от 21.04.2016 № 458, который помогает понять, какой старый код ОС соответствует новому. И наоборот. Так же – в форме таблиц.

С 2016 года имущество должно стоить больше 100 000 рублей, чтобы считать его ОС и амортизировать.

Выясним, как обновление кодов скажется на работе бухгалтера.

В 2016 году узнавать код конкретного основного средства нужно продолжать по классификатору срока службы основных средств ОК 013-94. А амортизационную группу взятого на учет имущества – по правительственной Классификации от 01.01.2002 № 1.

С 2017-го ситуация кардинально поменяется. Вашими главными документами в вопросе, как определить срок службы основных средств, станут:

- сборник ОК 013-2014 с новыми кодами;

- обновленная в середине 2016 года Классификация по амортизации.

Больше всего успокаивает, что сам механизм определения полезного срока службы основных средств остался прежним – как и в текущем году (см. таблицу).

| № | Что делать |

| 1 | Сначала отыщите в ОК 013 наиболее подходящее наименование своего имущества и запомните код |

| 2 | Бывает, что идентичное наименование в классификаторе отсутствует. Тогда – группу, к которой можно причислить ваш объект. Смотрите код группы. |

| 3 | После по коду найдите ваше ОС в Классификации (коды там в левом столбике) |

| 4 | Смотрите амортизационную группу, в которую попадает имущество |

| 5 | Определите период полезной эксплуатации согласно этой группе |

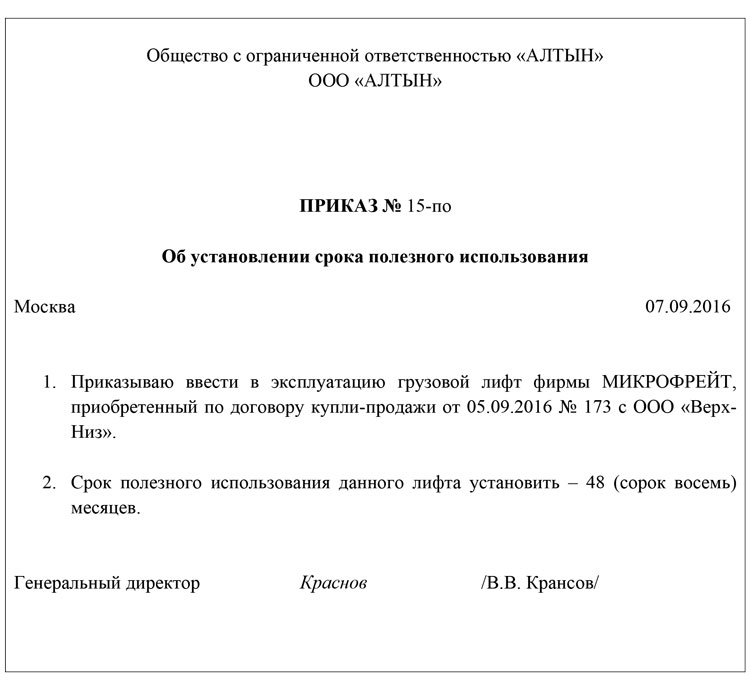

Когда выяснили период полезного использования основного имущества, закрепите это приказом об установлении нормативных сроков службы основных средств от имени глава фирмы.

Как ни странно, такой документ имеет свободную форму. Обязательного бланка или шаблона в законе нет. Наверно, самое главное, что в нем должно быть:

- название ОС;

- срок полезного использования, который вы взяли на вооружение.

Чтобы облегчить вашу задачу, мы покажем это на примере с образцом приказа об установлении нормативных сроков службы основных средств.

ПРИМЕР

Компания приобрела лифт грузовой обычный. Его код по ОК 013-94 – 14 2915263. Согласно Классификации, он относится к третьей группе амортизации. Нормативный срок службы основного средства – от трех до пяти лет включительно. Значит, можно выбрать любое число месяцев в пределах от трех до пяти лет. Окончательный период использования пропишите в приказе гендиректора.

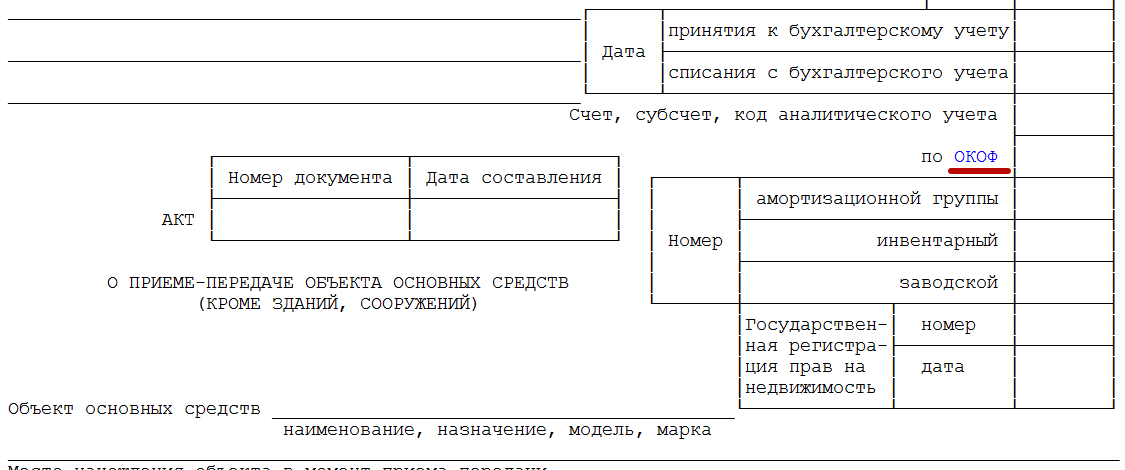

Не забывайте при введении ОС в эксплуатацию указать код по классификатору нормативных сроков службы основных средств в:

- акте приемки;

- инвентарной карточке ОС.

Соответствующая графа присутствует в стандартных бланках ОС-1 (см. далее):

Напомним, что использовать в работе данные бланки закон не обязывает. Поэтому если ваша фирма предпочла собственные разработки, не забудьте добавить в них окошко для кода по ОКОФ.

Имейте в виду: нормативный срок службы основных средств един для бухгалтерского и налогового учета.

В 2016 году можно работать на УСН при условии, что остаточная стоимость ОС (она нужна для целей бухучета) составляет не более 100 млн рублей. (подп. 16 п. 3 ст. 346.12 НК РФ). Сразу обратим ваше внимание, что с 2017 года эта планка поднята до 150 миллионов. То есть больше фирм и ИП смогут применять УСН.

Таким образом, для упрощенцев изменится не только срок службы основных средств с 2017 года.

Определяют остаточную стоимость по простой формуле:

Перовнач. цена – Амортизация = Остаточная стоимость А чтобы имущество амортизировать (если это можно делать в силу закона), нужно уточнить срок службы (п. 18 и 19 ПБУ 6/01 «Учет ОС»). Фактически, организация определяет его сама. Правда, все же советуем заглянуть в Классификацию для целей амортизации. Она принята постановлением Правительства РФ от 01.01.2002 № 1. Это обезопасит вас от споров с налоговиками.

Применение объекта «доходы минус расходы» во многих случаях позволяет в налоговом учете отнести на затраты приобретенные ОС в течение одного года. Нужно лишь проплатить имущество и начать работать с ним.

Но учтите: если быстро избавитесь от списанного ОС, налоговую базу по УСН за прошлые периоды придется пересмотреть. А на механизм пересчета влияет именно срок службы основных средств (см. таблицу).

| Период службы ОС | Когда пересчитывать |

| До 15 лет | Не прошло и трех лет, как стоимость ОС списали, а оно уже продано |

| От 15 лет | Не прошло 10 лет после списания, а ОС продано |

Так, в затраты можно будет включить не стоимость имущества целиком, а только амортизацию по нему. Ее рассчитывают по нормам о налоге на прибыль. А это значит, что вновь придется обратиться к сроку службы основных средств по классификатору.

Теперь о том, надо ли пересматривать срок службы основных средств с 2017 года. Спешим успокоить вас: по имуществу, которое взято на учет до 31.12.2016 включительно, ничего переоформлять и пересматривать закон не требует.

Так, нормативный срок службы основных средств по обновленной Классификации переигрывать не надо. Дело в том, что его определяют единожды – при введении имущества в работу. А продлить его можно, только если компания решит улучшить объект за счет проведения модернизации, реконструкции. Это общий момент для обоих видов учета.

Смело оставляйте в «первичке» по вашим ОС прежние коды. В то же время, ничто не мешает рядом с ними вписать новые. Почему мы об этом заговорили? А потому, что что разработчики бухгалтерского софта могут подсуетиться раньше вас и заменять все старые коды.

Напомним:узнать новый код по старому значению можно из первой таблица приказа Росстандарта от 21.04.2016 № 458. Причем, многие позиции вообще перестали считаться основными фондами.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

источник

Срок полезного использования ОС применяют при начислении амортизации. Ошибочный срок искажает ежемесячные расходы и базу по налогу на прибыль. В статье – актуальные правила расчета СПИ, бесплатные справочники и полезные ссылки.

ПЕРЕЕЗД С «1С» НА «БУХСОФТ»

Перенести данные из Вашей «1С» теперь легко! «БухСофт» переносит все данные без потерь и делает проверку! Подробнее о программе ⟶

Без проблем амортизировать имущество помогут следующие документы (их можно скачать):

Затраты на покупку, создание или иное получение основных средств, как правило, учитываются для целей налогообложения путем амортизации, то есть ежемесячного списания определенной доли от общей суммы затрат на ОС в течение срока полезного использования объектов, или СПИ. Этот срок определяют по разным формулам в бухгалтерском и в налоговом учете. В формулах применяются различные единицы изменения: для бухгалтерских целей длительность периода устанавливается в годах, так как норма амортизации определяется в расчете на год, а для целей налогообложения – в месяцах, поскольку норма амортизации в налоговом учете определяется в расчете на месяц.

Расчет амортизации сам по себе достаточно трудоемкий, но задача значительно усложняется, если у фирмы много амортизируемого имущества с различными сроками полезного использования объектов. В такой ситуации удобнее считать амортизацию автоматически – в программе БухСофт.

Программа БухСофт автоматически устанавливает срок полезного использования любых основных средств, рассчитывает по ним амортизацию и делает проводки по ее начислению. Рассчитайте норму амортизации бесплатно:

На сегодняшний день сохраняется возможность максимально сблизить правила и суммы списания стоимости ОС в бухгалтерском и в налоговом учете. Для этого нужно установить по основным средствам линейный амортизационный способ. Тогда, несмотря на различие в формулах, разниц по ПБУ 18/02 при учете ОС возникать не будет.

К амортизируемым основным средствам относится имущество, которое:

- превышает по цене стоимостной лимит в налоговом и в бухгалтерском учете;

- не планируется к перепродаже;

- предназначено для предпринимательской деятельности по получению прибыли – например, в производстве, для управления бизнесом, передачи в аренду и т.д.

Срок полезного использования – это планируемый период времени, в течение которого объект будет служить для цели предпринимательской деятельности. Этот период определяют при вводе имущества в эксплуатацию и в дальнейшем меняют только в исключительных случаях.

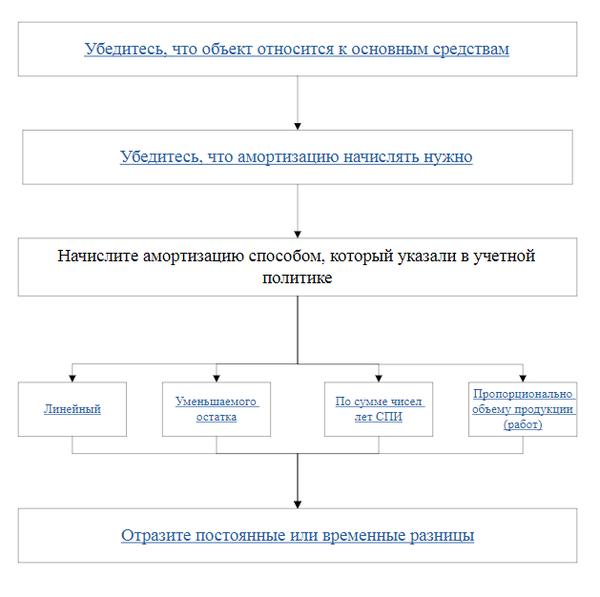

Применение сроков полезного использования объектов смотрите на схемах.

- Схема действий для налогового учета:

- Схема действий для бухгалтерского учета:

Некоторое имущество амортизировать нельзя из-за прямого запрета в Налоговом кодексе. К нему относятся:

- Природные объекты.

- Земельные участки.

- Незавершенные строительством объекты.

- Имущество некоммерческих и бюджетных юрлиц, не используемое для предпринимательства.

- Купленные произведения искусства.

- Купленные печатные издания.

- Объекты, полученные в рамках безвозмездной помощи.

- Основные средства, по которым применен инвестиционный вычет.

- Инфраструктурные объекты, созданные за счет целевого или бюджетного финансирования и т.д.

Пример 1

ООО «Символ» имеет в собственности земельный участок с построенным на нем офисным зданием. Сотрудники офиса используют такие основные средства, как мебель, лифт, холодильник и печатные книги.

Бухгалтер «Символа» помесячно списывает на расходы амортизацию по зданию, мебели, лифту и холодильнику, а участок земли и книги не амортизирует.

По правилам Налогового кодекса срок полезного использования, основных средств, нужно определять:

- или по Классификации по постановлению Правительства РФ от 01.01.2002 № 1;

- или по паспорту изготовителя и иным техническим документам.

Классификация содержит список видов основных средств с разбивкой по амортизационным группам и предполагаемым СПИ. Читайте об этом в таблице 1.

| № п/п | Группа амортизации ОС | Длительность эксплуатации ОС |

| 1. | Первая | от года до двух лет |

| 2. | Вторая | от более чем двух лет до трех лет |

| 3. | Третья | от более чем трех лет до пяти лет |

| 4. | Четвертая | от более чем пяти лет до семи лет |

| 5. | Пятая | от более чем семи лет до десяти лет |

| 6. | Шестая | от более чем десяти лет до пятнадцати лет |

| 7. | Седьмая | от более чем пятнадцати лет до двадцати лет |

| 8. | Восьмая | от более чем двадцати лет до двадцати пяти лет |

| 9. | Девятая | от более чем двадцати пяти лет до тридцати лет |

| 10. | Десятая | более чем тридцать лет |

Для каждой группы объектов в Классификации приведены коды Общероссийского классификатора основных фондов (ОКОФ). Если код ОКОФ есть в Классификации, то основное средство, соответствующее этому коду, можно амортизировать в течение срока полезного использования группы, к которой относится объект по Классификации.

Пример 2

ООО «Символ» вводит в эксплуатацию лифт в построенном офисном здании. Бухгалтер «Символа» определил СПИ лифта для целей налогообложения по Классификации.

Лифты указаны в составе подъемно-транспортного оборудования по коду ОКОФ 330.28.22.1 в третьей группе амортизации. Значит, СПИ для лифта «Символ» может обозначить в пределах от более чем трех лет до пяти лет включительно. Этот период может включать от 37 до 60 месяцев.

Аналогично нужно действовать при установлении срока полезного использования 2019 для транспорта.

Пример 3

ООО «Символ» пробрело легковую автомашину с объемом двигателя более 3,5 л. Бухгалтер «Символа» определил СПИ лифта для целей налогообложения по Классификации.

Автомашины легковые с таким объемом двигателя указаны в составе транспортных средств по коду ОКОФ 310.29.10.24 в пятой группе амортизации. Значит, СПИ для лифта «Символ» может обозначить в пределах от более чем семи лет до десяти лет включительно. Этот период может включать от 85 до 120 месяцев.

Также можно определить срок полезного использования основных средств, вводимых в эксплуатацию, непосредственно по классификатору ОКОФ. Для этого бухгалтеру нужно действовать по следующему алгоритму.

Шаг 1. Найти в ОКОФ код для объекта.

Коды для всех видов имущества приведены в первой графе таблицы классификатора ОКОФ.

Пример 4

Организация ООО «Символ» построила здания овощехранилища и начинает его эксплуатацию. Бухгалтер «Символа» нашел в ОКОФ код для зданий — 210.00.00.00.000.

Шаг 2. Найти код объекта из ОКОФ в Классификации основных средств.

Кодировки ОКОФ приведены в первой графе таблицы в Классификации.

Шаг 3. Определить, к какой группе амортизации относится код объекта из ОКОФ в Классификации.

Пример 5

Продолжим пример 4. В Классификации код 210.00.00.00.000 приведен для зданий, относящихся к четвертой, пятой, седьмой, восьмой, девятой и десятой группам амортизации. Из них овощехранилища под кодом ОКОФ 210.00.00.00.000 названы в девятой группе амортизации со сроком эксплуатации от более чем двадцати пяти лет до тридцати лет.

Шаг 4. Утвердить срок полезного использования объекта.

Так как для каждой группы амортизации срок полезного использования установлен в виде временного промежутка, утвердить конкретную длительность эксплуатации нужно специальным приказом руководителя. Типовой формы такого приказа нет, он может иметь следующее содержание:

Пример 6

Продолжим пример 5. Руководитель «Символа» определил для овощехранилища период эксплуатации максимальной длительностью, разрешенной для девятой группы — тридцать лет. В таком случае помесячные амортизационные расходы не будут завышены, а остаточная стоимость овощехранилища для расчета налога на имущество не будет занижена. В результате налоговые риски «Символа» минимизируются.

Эту длительность для овощехранилища «Символ» зафиксировал приказом руководителя.

Если код ОКОФ по имущественному объекту в Классификации не указан, то определить длительность эксплуатации нужно с помощью технической документации на объект или на основании рекомендаций его изготовителя. Чаще всего используют:

- гарантийный период;

- период, обозначенный в паспорте на объект.

В новой редакции Классификации с 2017 года изменены перечни амортизируемого имущества и коды ОКОФ для этого имущества. В связи с чем возникали вопросы, что делать со сроком полезного использования основных средств, поставленных на учет до и после 2017 года. Подробнее об этом читайте в таблице 2.

Таблица 2. Срок полезного использования объектов, введенных до 2017 года

| Когда имущество введено в эксплуатацию | Особенность ситуации | Действия бухгалтера в связи с изменением Классификации |

| До 2017 года | В новой редакции Классификации та же группа амортизации для объекта | Не пересматривать срок эксплуатации и амортизационную группу для основного средства |

| В новой редакции Классификации другая группа амортизации для объекта | ||

| С 1 января 2017 года и позднее | Код объекта остался в новой редакции Классификации | Определить срок эксплуатации и амортизационную группу по новой редакции Классификации по вышеприведенному алгоритму |

| Кода объекта нет в новой редакции Классификации | Установить срок использования на основании рекомендаций производителя |

Соотнести прежние и новые коды объекта по ОКОФ можно с помощью переходных ключей из приказа Росстандарта от 21.04.2016 № 458. Например, в таблице прямого переходного ключа информация представлена так:

- в первых двух графах приведены коды и названия основных средств по старому ОКОФ

- в двух следующих графах – коды и названия имущества по новому ОКОФ.

Пример 7

До 2017 года в прежнем ОКОФ для шкафов был выделен код 16 3612000 «Мебель специальная», в составе которого для обычных шкафов применялся код 16 3612430 «Шкафы для административных помещений».

С 2017 года в новом ОКОФ нет кодировок для обычных шкафов, но есть коды специализированных объектов:

- 330.28.93.15.127 «Шкафы пекарские»,

- 330.28.93.15.128 «Шкафы жарочные»;

- 330.28.25.13.111 «Шкафы холодильные».

По прямому переходному ключу с 2017 года прежний код 16 3612000 «Мебель специальная» в новом ОКОФ соотносится с кодировками для специализированных объектов:

- 330.26.51.32 «Столы, машины чертежные и прочие инструменты для черчения, разметки или математических расчетов»;

- 330.32.99.53 «Приборы, аппаратура и модели, предназначенные для демонстрационных целей».

Кроме того, с 2017 года прежний код 16 3612430 «Шкафы для административных помещений» соотносится с кодировкой 330.31.01.1 «Мебель для офисов и предприятий торговли».

Значит, чтобы определить СПИ обычного шкафа, вводимого в эксплуатацию с 2017 года, нужно использовать кодировку 330.31.01.1.

Пример 8

До 2017 года в прежнем ОКОФ для столов был выделен код 16 3612000 «Мебель специальная», в составе которого для обычных столов применялся код 16 3612421.

С 2017 года в новом ОКОФ нет кодировок для обычных столов, но есть коды специализированных объектов:

- 330.26.51.32 «Столы, машины чертежные и прочие инструменты для черчения, разметки или математических расчетов»,

- 330.28.93.15.132 «Столы тепловые».

По прямому переходному ключу с 2017 года прежний код 16 3612000 «Мебель специальная» в новом ОКОФ соотносится с кодировками для специализированных объектов:

- 330.26.51.32 «Столы, машины чертежные и прочие инструменты для черчения, разметки или математических расчетов»;

- 330.32.99.53 «Приборы, аппаратура и модели, предназначенные для демонстрационных целей».

Кроме того, с 2017 года прежний код 16 3612421 «Столы рабочие (письменные)» соотносится с кодировкой 330.31.01.1 «Мебель для офисов и предприятий торговли».

Значит, чтобы определить СПИ обычного стола, вводимого в эксплуатацию с 2017 года, нужно использовать кодировку 330.31.01.1.

С 2017 года определять в бухучете длительность эксплуатации амортизируемых объектов по Классификации запрещено. Теперь при вводе объекта в эксплуатацию комиссия устанавливает срок полезного использования объекта основных средств по правилам ПБУ 6/01, а именно – исходя из:

- планируемой продолжительности применения объекта в предпринимательстве;

- длительности периода до того, как объект придет в негодность – износится физически, морально и т.д.;

- внешних ограничений по длительности эксплуатации — например, по сроку договора аренды объекта.

Пример 9

ООО «Символ» купило легковую автомашину для представительских целей и планирует ее эксплуатацию в течение пяти лет. Приказом директора «Символа» СПИ объекта для бухгалтерских целей установлен равным пяти годам.

Если продолжительность эксплуатации основного средства будет различаться для бухучета и для налогообложения, то фирме придется отражать временные разницы.

Пример 10

Продолжим примеры 3 и 9. Из них следует, что СПИ автомашины различается:

- в налоговом учете — от более чем семи лет до десяти лет включительно;

- бухгалтерском учете – пять лет.

В результате помесячная бухгалтерская амортизация будет превышать налоговые амортизационные отчисления. Из-за различия в сумме расходов бухгалтер «Символа» будет фиксировать временные разницы.

Чтобы упростить учет, лучше определить одинаковый срок полезного использования 2019 в бухгалтерском и в налоговом учете. Это решение оформляют приказом руководителя.

источник

С 1 января действует новый классификатор основных средств по амортизационным группам 2019 года. В статье рассмотрим, как теперь происходит распределение амортизируемого имущества по группам в соответствии со сроком его полезного использования, какие Постановления Правительства РФ задают правила, а также приведем актуальную таблицу, данные из которой пригодятся для расчета налога на прибыль и в целях бухгалтерского учета.

С 01.01.2017 начали действовать новые коды ОКОФ, в связи с этим потребовалось внести изменения в методологию классификации. Для того чтобы рассчитать величину амортизации, бухгалтер должен определить метод и срок полезного использования основных средств, классификатор 2019 года ему в этом поможет. Именно с его помощью и выявляется срок полезного использования основных средств по амортизационным группам. Регламентируют данную процедуру следующие нормативно-правовые акты:

- Постановление Правительства РФ № 1 от 01.01.2002;

- Постановление Правительства РФ № 640 (п. 2) от 07.07.2016 — обновленный классификатор основных средств 2019 с расшифровкой.

Несмотря на изменения методологии классифицирования, блоки амортизации не изменились.

Согласно обновленной системе, распределение объектов, исходя из периода их полезного пользования, производится по следующим десяти блокам:

| Амортизационная группа | СПИ, лет | Имущественные объекты |

|---|---|---|

| 1 | От 1 до 2 | Машины, оборудование |

| 2 | От 2 до 3 | Машины, оборудование, транспортные средства, производственный (хозяйственный) инвентарь, многолетние насаждения |

| 3 | От 3 до 5 | Сооружения, передаточные устройства, машины, оборудование, транспортные средства, производственный (хозяйственный) инвентарь |

| 4 | От 5 до 7 | Здания, сооружения, передаточные устройства, машины, оборудование, транспортные средства, производственный (хозяйственный) инвентарь, рабочий скот, многолетние насаждения |

| 5 | От 7 до 10 | Здания, сооружения, передаточные устройства, машины, оборудование, транспортные средства, производственный (хозяйственный) инвентарь, ОС, не вошедшие в другие группы |

| 6 | От 10 до 15 | Сооружения, передаточные устройства, жилища, машины, оборудование, транспортные средства, производственный (хозяйственный) инвентарь, многолетние насаждения |

| 7 | От 15 до 20 | Здания, сооружения, передаточные устройства, машины, оборудование, транспортные средства, многолетние насаждения, ОС, не вошедшие в другие группы |

| 8 | От 20 до 25 | Здания, сооружения, передаточные устройства, машины, оборудование, транспортные средства, производственный (хозяйственный) инвентарь |

| 9 | От 25 до 30 | Здания, сооружения, передаточные устройства, машины, оборудование, транспортные средства |

| 10 | Более 30 | Здания, сооружения, передаточные устройства, жилища, машины, оборудование, транспортные средства, многолетние насаждения |

Срок полезного пользования того или иного имущества определяется при помощи классификатора, закрепленного Постановлением Правительства РФ № 1. Для этого необходимо уточнить амортизационную группу, в которую включены данные объекты, и обозначить срок (в месяцах) в диапазоне установленного периода.

Если классификация основных средств по амортизационным группам 2019 не включает конкретный показатель, то есть искомый актив отсутствует в группах приведенной выше таблицы, то, согласно п. 6 ст. 258 НК РФ, учреждение самостоятельно определяет срок его полезного использования, опираясь на технические характеристики или рекомендации изготовителя.

В качестве более наглядного примера приводим первый раздел классификатора из Постановления № 1 от 01.01.2002 (с поправками 2019 года) — первая амортизационная группа, к которой относится все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно.

Аппаратура коммуникационная, передающая, с приемными устройствами, прочая, не включенная в другие группировки

Специальные комплекты инструмента для телекоммуникационного оборудования и линейно-кабельных работ; приспособления и оснастка для эксплуатационных работ в связи

Инструменты, приборы и машины для измерения или контроля, не включенные в другие группировки

Аппаратура и оборудование вспомогательное для исследований в скважинах

Машины и оборудование, не включенные в другие группировки

Оборудование для подготовительных работ при ремонте и обслуживании эксплуатационных скважин

Машины и оборудование общего назначения

Инструмент строительно-монтажный ручной и механизированный

Пневмомоторы, поворотные пневмодвигатели, пневмотурбины

Насосы для перекачки жидкостей; подъемники жидкостей

Насосы конденсатные, питательные и песковые, грунтовые, шламовые

Компрессоры воздушные, передвижные, на колесных шасси

Оборудование грузоподъемное, транспортирующее и погрузочно-разгрузочное, прочее

Конвейеры ленточные скребковые передвижные; оборудование, инструмент и приспособления, средства крепления для производства и монтажа вентиляционных и санитарно-технических заготовок и изделий; механизмы, инструменты, приспособления, приборы и устройства для электромонтажных и пусконаладочных работ по оборудованию промышленных предприятий

Оборудование погрузочно-разгрузочное для прокатных станов, не включенное в другие группировки

Валки стальные прокатные для сортопрокатных, полосовых и листопрокатных станов

Машины и оборудование общего назначения, прочие, не включенные в другие группировки

Инструмент для металлообрабатывающих и деревообрабатывающих станков; дизели и дизель-генераторы с цилиндром диаметром свыше 160 мм (дизель и дизель-генераторы буровые)

Машины и оборудование для сельского и лесного хозяйств

Инструмент, инвентарь и средства малой механизации лесохозяйственного применения, лесоустроительного и таксационного назначения

Инструмент алмазный и абразивный

Оборудование для добычи полезных ископаемых подземным способом

Оборудование для различных способов добычи нефти и газа

Оборудование для проходки тоннелей прочее

Молотки отбойные; крепь проходческая механизированная; двигатели забойные и инструмент породоразрушающий (для нефтяных скважин) (турбобуры, буры, турбодолота, долота, отклонители, электробуры, расширители, калибраторы и прочие)

Машины проходческие прочие

Машины и оборудование для зарядки и забойки взрывных скважин; замки и соединительные концы к бурильным трубам; элементы компоновки низа бурильной колонны; замки буровые для электробура; замки буровые специальные

Машины самоходные для добычи полезных ископаемых, прочие

Инструмент ловильный для ликвидации аварий при бурении; инструмент и приспособления для зарезки вторых стволов; инструмент буровой (кроме породоразрушающего); инструмент для свинчивания-развинчивания и удержания на весу насосно-компрессорных труб и штанг при ремонте эксплуатационных скважин; инструмент ловильный для эксплуатационных скважин; инструмент для бурения геолого-разведочных скважин; инструмент для нефтепромыслового и геолого-разведочного оборудования, прочий

Машины для выемки грунта и строительства, прочие, не включенные в другие группировки

Вибраторы электрические и пневматические

Инструменты и оборудование медицинские

Инструмент для протезной промышленности

Изделия медицинские, в том числе хирургические, прочие

В процессе эксплуатации объекта на него в обязательном порядке начисляется амортизация. Для того чтобы отчисления были рассчитаны корректно, специалисту необходимо определить амортизационную группу актива.

Также, помимо амортизации, бухгалтеру надлежит установить срок полезного использования, то есть эксплуатационный период, в течение которого на имущество будет начисляться амортизация.

Для выявления искомых данных нужно использовать классификацию основных активов по группам из ПП РФ № 1.

Рассмотрим две возможные ситуации:

- Основной объект представлен в классификации по амортизационным группам. Данные можно искать по наименованию или по коду ОКОФ. Если специалист нашел нужное ему ОС, то он устанавливает амортизационную группу и срок полезного использования в соответствии с классификацией. Если же по наименованию позиция не обнаружилась, бухгалтер может продолжить поиск по ОКОФ, определив таким образом нужную группу.

- В том случае, если искомой позиции нет в перечне амортизационных групп, то срок полезного использования и сама группа амортизации определяются в соответствии с рекомендациями производителя, техническим паспортом и иной документацией основного имущества (Письмо Минфина РФ № 03-03-06/1/16322 от 22.03.2017). Также можно подать запрос о разъяснениях в Министерство экономического развития РФ или же воспользоваться едиными нормативами, установленными Постановлением № 1072 от 22.10.1990.

При этом бухгалтер должен быть внимателен при выборе группы амортизации. Если специалистом будет допущена ошибка, то это может повлечь неправильное начисление налогов на прибыль и на имущество. После проверок налоговой инспекции и обнаружении ошибки организации придется доначислять налоговые платежи в бюджет.

Срок полезного использования учреждение определяет самостоятельно, исходя из своих потребностей в том или ином ОС в целях извлечения прибыли. То есть СПИ должен быть равен периоду, в течение которого организация планирует извлекать прибыль (п. 4 ПБУ 6/01). Более того, такой срок может быть даже ниже СПИ, приведенного в перечне амортизационных групп. Для закрепления срока полезного использования основного имущества необходимо издать соответствующий приказ, распоряжение руководителя учреждения.

Специалисту не составит труда найти нужную информацию в перечне амортизационных групп. Все коды основных средств перечислены в регистре ОК 013-2014 (утв. Приказом Росстандарта № 2019-ст от 12.12.2014). В классификационной таблице групп есть три колонки — ОКОФ, наименование, примечание.

Для определения группы необходимо в первой колонке найти нужный ОКОФ. По полученным данным устанавливается амортизационная группа и срок полезного использования основного средства.

Если в учреждении зарегистрированы имущественные объекты и группы основных средств, то бухгалтер обязан ежемесячно начислять амортизацию, то есть переносить стоимость ОС по частям по факту их износа. Амортизационные отчисления производятся в течение эксплуатационного периода основного объекта, начиная с первого числа месяца, следующего за месяцем принятия основного средства к бухучету (п. 21 ПБУ 6/01). В налоговом учете амортизация начисляется на ОС и их группы с первого числа месяца, следующего за месяцем ввода актива в эксплуатацию (п. 4 ст. 259 НК РФ). Начисления амортизации в бухучете рассчитываются одним из 4 способов — линейным, уменьшаемого остатка, списания стоимости пропорционально объему товаров, работ, услуг, списания стоимости по сумме чисел лет СПИ.

В налоговом учете применяются только два метода — линейный и нелинейный. Для единства данных специалисту рекомендуется выбрать линейный способ амортизационных отчислений для групп ОС как для бухгалтерского, так и для налогового учетов.

Ежемесячные амортизационные начисления определяются согласно следующей формуле:

Учреждение перестает формировать группы амортизационных отчислений по факту выбытия актива либо после полного погашения стоимости ОС.

Все имущественные объекты, стоимость которых не превышает 40 000 рублей, сразу же списываются как материально-производственные запасы. При этом, на усмотрение бухгалтера, их также можно поставить на учет в группу ОС и начислять амортизацию. Все объекты стоимостью свыше 40 000 рублей в бухучете проводятся как группа ОС. На них ежемесячно начисляется амортизация.

Все объекты, которые оцениваются в 100 000 руб. и выше, в налоговом и бухгалтерском учетах относятся к группам ОС.

При этом, в соответствии со ст. 256 НК РФ, действует правило, что в налоговом учете имущество стоимостью от 100 000 рублей, введенное в эксплуатацию после 31.12.2015, необходимо относить к определенным амортизационным группам и начислять ежемесячную амортизацию. Активы стоимостью ниже 100 000 руб. возможно списать при поступлении в учреждение.

Все операции с группами ОС в бюджетном учете отражаются на синтетическом счете 010100000 «Основные средства». Поступления учитываются по счету 0010600000 «Вложения в нефинансовые активы», выбытие — по отдельным счетам ОС, заканчивающимся на 410.

В коммерческом и некоммерческом учетах операции с имущественными объектами проводятся по счету 01, амортизация записывается на счете 02.

источник

Амортизационные группы – это группы, на которые подразделяется амортизируемое имущество в соответствии со сроками полезного использования на основании нормативных актов.

Понятие «амортизационная группа» используется прежде все для налога на прибыль, а также используется для целей бухгалтерского учета.

Основной смысл отнесения конкретного объекта к той или иной амортизационной группе заключается в том, чтобы определить срок полезного использования с целью установления нормы амортизации, и рассчитать сумму амортизации.

В налоговом учете для начисления амортизации в зависимости от срока полезного использования (СПИ) основные средства распределяются по десяти амортизационным группам в порядке возрастания.

Первая амортизационная группа – все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно;

Вторая амортизационная группа – имущество со сроком полезного использования свыше 2 лет до 3 лет включительно;

Третья амортизационная группа – имущество со сроком полезного использования свыше 3 лет до 5 лет включительно;

Четвертая амортизационная группа – имущество со сроком полезного использования свыше 5 лет до 7 лет включительно;

Пятая амортизационная группа – имущество со сроком полезного использования свыше 7 лет до 10 лет включительно;

Шестая амортизационная группа – имущество со сроком полезного использования свыше 10 лет до 15 лет включительно;

Седьмая амортизационная группа – имущество со сроком полезного использования свыше 15 лет до 20 лет включительно;

Восьмая амортизационная группа – имущество со сроком полезного использования свыше 20 лет до 25 лет включительно;

Девятая амортизационная группа – имущество со сроком полезного использования свыше 25 лет до 30 лет включительно;

Десятая амортизационная группа – имущество со сроком полезного использования свыше 30 лет.

Срок полезного использования основных средств — это период (количество месяцев), в течение которого компания предполагает использовать основное средство и получать от него экономические выгоды.

Отметим, что нижняя граница каждой амортизационной группы начинается фразой «свыше», а верхняя граница каждой амортизационной группы заканчивается фразой «включительно».

Это означает, что например, для третьей группы нижняя граница – это 37 месяцев (3 года и 1 месяц), а верхняя – 60 месяцев (5 лет).

Амортизационные группы устанавливают интервал срока полезного использования.

Так, к примеру, к 5-й группе относятся объекты со сроком полезного использования свыше 7 лет до 10 лет включительно.

Следует отметить, что в пределах этого интервала налогоплательщик самостоятельно определяет конкретный срок каждого объекта.

Так, п. 1 ст. 258 НК РФ указывает, что «Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с положениями настоящей статьи и с учетом Классификации…».

Срок полезного использования объекта амортизируемого имущества определяется налогоплательщиком самостоятельно на дату ввода ОС в эксплуатацию в соответствии с положениями НК РФ и с учетом Классификации ОС.

Классификации ОС – это таблица, в которой для каждой группы указаны наименование входящих в нее ОС и соответствующий код Общероссийского классификатора основных фондов (ОКОФ).

В настоящее время Классификация представляет собой таблицу, состоящую из трех столбцов, в первом из которых указан код по ОКОФ, во втором столбце – наименование ОС, а в третьем столбце содержатся «Примечания к наименованиям ОС» (где могут быть указаны исключения или дополнительные пояснения).

В пределах амортизационных групп, основные средства сгруппированы по подгруппам – Машины и оборудование, Средства транспортные, Сооружения и передаточные устройства, Здания, Жилища, Насаждения многолетние, Скот рабочий.

Отметим, что налоговое законодательство не устанавливает для целей исчисления амортизации применение в безусловном порядке максимального срока полезного использования.

Так по правилам пункта 3 статьи 258 НК РФ налогоплательщик относит основные средства к одной из десяти амортизационных групп.

При этом Классификация ОС предусматривает срок полезного использования объектов в интервале минимальных и максимальных значений.

Таким образом, НК РФ не обязывает компанию устанавливать именно максимально допустимый срок полезного использования объекта ОС.

Не все виды объектов основных средств можно найти в Классификации ОС.

В этом случае следует посмотреть код ОС в ОКОФ и определить амортизационную группу согласно этому коду.

Если же объект не указан и в ОКОФ, то для установления срока полезного использования следует воспользоваться его технической документацией или рекомендациями изготовителей (п. 6 ст. 258 НК РФ).

При отсутствии такой информации для решения вопроса об определении срока полезного использования основного средства следует обратиться в Минэкономразвития России.

Срок полезного использования основных средств, бывших в эксплуатации, для целей налогообложения прибыли

Если было приобретено ОС, бывшее в употреблении, то норма амортизации по данному имуществу в целях применения линейного метода начисления амортизации определяется с учетом срока полезного использования, устанавливаемого в обычном порядке, за минусом количества лет (месяцев) его эксплуатации предыдущими собственниками.

При применении нелинейного метода норма амортизации зависит не от конкретного срока полезного использования ОС, а от амортизационной группы, к которой оно относится.

В этом случае, приобретенные объекты ОС, бывшие в употреблении, включаются в состав той амортизационной группы (подгруппы), в которую они были включены у предыдущего собственника.

Если же срок фактического использования ОС у предыдущего собственника окажется равным сроку, определяемому в соответствии с Классификацией, или превышающим этот срок, то компания вправе самостоятельно установить срок полезного использования с учетом требований техники безопасности и других факторов (п. 7 ст. 258 НК РФ).

Таким образом, нормы НК РФ предоставляют организациям право самостоятельно решать, какой порядок определения срока полезного использования основных средств, бывших в употреблении, следует применять.

Наряду с этим организации необходимо документально подтвердить амортизационную группу, к которой отнес имущество предыдущий собственник.

Это могут быть акты о приеме-передаче основных средств, составленные по самостоятельно разработанным передающей стороной формам или по унифицированным формам N ОС-1 или N ОС-1а, документы налогового учета передающей стороны или любые другие документы, подтверждающие срок полезного использования этого имущества и, соответственно, амортизационную группу (подгруппу).

По общему правилу срок полезного использования пересматривается, когда произошло улучшение первоначально установленных нормативных показателей объекта по результатам (п. 1 ст. 258 НК РФ; п. 20 ПБУ 6/01):

При этом для целей налогового учета увеличение срока полезного использования может производиться только в пределах сроков, установленных для той амортизационной группы, в которую ОС было включено ранее.

Отметим, что норма о том, что указанная Классификация ОС может использоваться для целей бухгалтерского учета с 01.01.2017 года признана утратившей силу.

Поэтому в бухгалтерском учете, при установлении сроков полезного использования следует применять правила, установленные нормативными актами по бухгалтерскому учету.

Так если организация самостоятельно устанавливает срок полезного использования основных средств, руководствуясь положениями пункта 20 ПБУ 6/01, то этом случае срок полезного использования основных средств определяется исходя из:

ожидаемого срока использования объекта в соответствии с его ожидаемой производительностью или мощностью;

ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта и т. п.;

нормативно-правовых и других ограничений использования объекта (например, срока аренды).

Установленный срок полезного использования основных средств следует зафиксировать в инвентарной карточке учета ОС (форма № ОС-6).

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

источник

Постановлением Правительства РФ от 01.01.2002г. № 1 утверждены амортизационные группы основных средств в 2016 году и классификация включенных в них активов. Согласно этим данным компании определяют срок полезного использования основных средств.

По общему правилу компания амортизирует актив в течение срока полезного использования, который определяет по классификатору (см. таблицу). Если актива нет в перечне, срок можно установить на основании технических условий или рекомендаций изготовителя (п. 6 ст. 258 НК РФ, письмо Минфина России от 24.12.14№ 03-03-06/1/66911). Например, если компания собирает оборудование сама, то она и является изготовителем. А значит, может сама разработать рекомендации, чтобы подтвердить срок эксплуатации актива. Их можно оформить в свободной форме. Например, в виде приказа руководителя об установлении срока службы.

| № п/п | Амортизационная группа основных средств | Срок полезного использования |

| 1 | первая группа имущество со сроком полезного использования | от 1 года до 2 лет включительно |

| 2 | вторая группа имущество со сроком полезного использования | свыше 2 лет до 3 лет включительно |

| 3 | третья группа имущество со сроком полезного использования | свыше 3 лет до 5 лет включительно |

| 4 | четвертая группа имущество со сроком полезного использования | свыше 5 лет до 7 лет включительно |

| 5 | пятая группа имущество со сроком полезного использования | свыше 7 лет до 10 лет включительно |

| 6 | шестая группа имущество со сроком полезного использования | свыше 10 лет до 15 лет включительно |

| 7 | седьмая группа имущество со сроком полезного использования | свыше 15 лет до 20 лет включительно |

| 8 | восьмая группа имущество со сроком полезного использования | свыше 20 лет до 25 лет включительно |

| 9 | девятая группа имущество со сроком полезного использования | свыше 25 лет до 30 лет включительно |

| 10 | десятая группа имущество со сроком полезного использования | свыше 30 лет |

Для подтверждения даты ввода в эксплуатацию основного средства надо составить соответствующий акт. Это необходимо для своевременного начисления налога на имущество, вычета НДС со стоимости приобретения объекта, начала амортизации. А также для подтверждения первоначальной стоимости, срока полезного использования, амортизационной группы и т. д., которые установлены для объекта. Мы привели:

- образец заполнения акта ввода в эксплуатацию основного средства

- приказ о вводе в эксплуатацию и установлении срока полезного использования основного средства. Документ понадобится для закрепления срока полезного использования основного средства. Исходя из этого срока, будут рассчитываться ежемесячные амортизационные отчисления.

На практике часто возникают сложные ситуации, когда не понятно, к какой амортизационной группе основных средств отнести актив и надо ли уточнять срок службы подержанных активов. Разберем эти вопросы на конкретных примерах.

По классификации основных средств (утв. постановлением Правительства РФ от 01.01.02 № 1) телефоны относятся к четвертой амортизационной группе со сроком полезного использования от трех и до пяти лет (код ОКОФ 14 3222000 «Средства кабельной связи и аппаратура проводной связи оконечная и промежуточная»). Но в эту группу включены средства проводной связи, то есть стационарные аппараты. Смартфон к таким устройствам не относится.

Если компания не может причислить актив ни к одной из позиций классификатора, то срок эксплуатации определяет сама исходя из технических условий и рекомендаций изготовителя (п. 6 ст. 258 НК РФ). Поскольку смартфон обладает функциями карманного компьютера, то к его назначению наиболее близок код 14 3020000 «Техника электронно-вычислительная». А этот код входит во вторую амортизационную группу со сроком использования от двух до трех лет.

Срок полезного использования подержанных основных средств надо исправить, если предыдущий собственник ошибся в этом показателе. Такой вывод следует из решения суда (постановление Арбитражного суда Западно-Сибирского округа от 11.12.14 № Ф04-12840/2014).

Спор возник после того, как компания купила несколько зданий. Предыдущий владелец относил их к седьмой амортизационной группе, и компания менять ее не стала. Но налоговики заявили, что здания относятся к восьмой-десятой группам с более долгим сроком службы. Значит, компания срок занизила, а амортизацию завысила. Ревизоры пересчитали амортизацию. Судьи с ними согласились. По мнению суда, при покупке подержанных активов надо было сверить их характеристики из техпаспортов и актов приема-передачи с Классификацией основных средств (утв. постановлением Правительства РФ от 01.01.02 № 1). Компания этого не сделала, значит, действительно завысила амортизацию.

В других округах компаниям удается доказать, что они не обязаны исправлять ошибки предыдущих собственников в учете подержанных активов (постановление Федерального арбитражного суда Поволжского округа от 24.10.13 № А65-24092/2012). То есть за завышенную амортизацию из-за чужой ошибки компания не отвечает.

ПРАВИТЕЛЬСТВО РОССИЙСКОЙ ФЕДЕРАЦИИ

ПОСТАНОВЛЕНИЕ

от 1 января 2002 г. N 1

О КЛАССИФИКАЦИИ ОСНОВНЫХ СРЕДСТВ,

ВКЛЮЧАЕМЫХ В АМОРТИЗАЦИОННЫЕ ГРУППЫ

Список изменяющих документов

(в ред. Постановлений Правительства РФ от 09.07.2003 N 415, от 08.08.2003 N 476, от 18.11.2006 N 697, от 12.09.2008 N 676, от 24.02.2009 N 165, от 10.12.2010 N 1011, от 06.07.2015 N 674)

В соответствии со статьей 258 Налогового кодекса Российской Федерации Правительство Российской Федерации постановляет:

- Утвердить прилагаемую Классификацию основных средств, включаемых в амортизационные группы.

Указанная Классификация может использоваться для целей бухгалтерского учета. - Министерству экономического развития и торговли Российской Федерации совместно с заинтересованными федеральными органами исполнительной власти представлять в Правительство Российской Федерации в месячный срок с даты внесения изменений и дополнений в Общероссийский классификатор основных фондов предложения по уточнению и дополнению Классификации основных средств, включаемых в амортизационные группы.

- Установить, что Классификация основных средств, включаемых в амортизационные группы, применяется с 1 января 2002 г.

Председатель Правительства

Российской Федерации

М.КАСЬЯНОВ

Утверждена

Постановлением Правительства

Российской Федерации

от 1 января 2002 г. N 1

КЛАССИФИКАЦИЯ

ОСНОВНЫХ СРЕДСТВ, ВКЛЮЧАЕМЫХ В АМОРТИЗАЦИОННЫЕ ГРУППЫ

Список изменяющих документов

(в ред. Постановлений Правительства РФ от 09.07.2003 N 415, от 08.08.2003 N 476, от 18.11.2006 N 697, от 12.09.2008 N 676, от 24.02.2009 N 165, от 10.12.2010 N 1011, от 06.07.2015 N 674)

| Код ОКОФ | Наименование | Примечание |

| Первая группа | ||

| Машины и оборудование | ||

| 14 2894000 | Инструмент для металлообрабатывающих и деревообрабатывающих станков | |

| 14 2895000 | Инструмент алмазный и абразивный | |

| 14 2911103 | Дизели и дизель-генераторы с цилиндром диаметром | дизели и дизель-генераторы |

| 14 2911106 | свыше 160 мм | буровые |

| 14 2912103 | для сортопрокатных, полосовых и листопрокатных станов | |

| 14 2923540, 14 2923542 | Исключены с 1 января 2009 года. — Постановление Правительства РФ от 12.09.2008 N 676 | |

| 14 2924186 | Молотки отбойные | |

| 14 2924235 | Крепь проходческая механизированная (введен Постановлением Правительства РФ от 12.09.2008 N 676) | |

| 14 2924304 | Установки бурильные (каретки буровые самоходные) (введен Постановлением Правительства РФ от 12.09.2008 N 676) | |

| 14 2924313 | перфораторы пневматические (молотки бурильные) (введен Постановлением Правительства РФ от 12.09.2008 N 676) | |

| 14 2924670 | Машины и оборудование для зарядки и забойки взрывных скважин (введен Постановлением Правительства РФ от 12.09.2008 N 676) | |

| 14 2928281 | Замки и соединительные концы к бурильным трубам; | |

| 14 2928284 | элементы компоновки низа бурильной колонны; замки буровые для электробура; замки буровые специальные | |

| 14 2928040 | Двигатели забойные и инструмент породоразрушающий (для нефтяных скважин) (турбобуры, буры, турбодолота, долота, отклонители, электробуры, расширители, калибраторы и прочие) | |

| 14 2928510 | Оборудование для различных способов добычи нефти и | |

| 14 2928514 | газа прочее | |

| 14 2928554 | ||

| 14 2941150 | Инструмент, инвентарь и средства малой механизации | |

| 14 2941155 | Лесохозяйственного применения | |

| 14 2946290 14 2946294 | Инструмент для протезной промышленности | |

| 14 2947110 14 2947119 | Исключены с 1 января 2009 года. — Постановление Правительства РФ от 12.09.2008 N 676 | |

| 14 2947110 14 2947122 | ||

| 14 3222000 | Средства кабельной связи и аппаратура проводной связи (введен Постановлением Правительства РФ от 12.09.2008 N 676) | специальные комплекты оконечная и промежуточная инструмента для телекоммуникационного оборудования и линейно- кабельных работ; приспособления и оснастка для эксплуатационных работ в связи |

| 14 3222280 14 3222283 | Исключены с 1 января 2009 года. — Постановление Правительства РФ от 12.09.2008 N 676 | |

| 14 3311010 | ||

| 14 3315430 | Аппаратура и оборудование вспомогательное для исследований в скважинах (введен Постановлением Правительства РФ от 12.09.2008 N 676) | |

| Вторая группа | ||

| (имущество со сроком полезного использования свыше 2 лет до 3 лет включительно) | ||

| Машины и оборудование | ||

| 14 2896000 | Оснастка технологическая для машиностроения (введен Постановлением Правительства РФ от 18.11.2006 N 697) | |

| 14 2912102 | Насосы артезианские и погружные (введен Постановлением Правительства РФ от 12.09.2008 N 676) | |

| 14 2912103 | Исключен с 1 января 2009 года. — Постановление Правительства РФ от 12.09.2008 N 676 | |

| 14 2912132, 14 2912133 | Исключены с 1 января 2009 года. — Постановление Правительства РФ от 12.09.2008 N 676 | |

| 14 2915251 14 2915254 | Краны стрелковые переносные грузоподъемностью от 0,5 до 1,0 т; краны стрелковые передвижные грузоподъемностью от 0,5 до 1,5 т; подъемники мачтовые строительные; подъемники грузопассажирские (введены Постановлением Правительства РФ от 12.09.2008 N 676) | |

| 14 2915301 | Грейферы | |

| 14 2915310 14 2915319 | Приспособления и устройства грузозахватные, оснащение монтажное, приспособления навесные для уплотнения грунтов, используемые при строительстве | |

| 14 2915323 | Конвейеры ленточные передвижные с прорезиненной лентой (введен Постановлением Правительства РФ от 12.09.2008 N 676) | |

| 14 2915407 | Питатели ленточные стационарные (введен Постановлением Правительства РФ от 12.09.2008 N 676) | |

| 14 2916050 | Исключен с 1 января 2009 года. — Постановление Правительства РФ от 12.09.2008 N 676 | |

| 14 2919681, 14 2919682 | Гидроциклоны однокорпусные, батареи гидроциклонов | |

| 14 2921660 14 2921690 | Машины для заготовки грубых кормов; машины и оборудование для заготовки консервированных и сочных кормов; машины и оборудование для приготовления кормов; оборудование специальное технологическое для животноводства и кормопроизводства | |

| 14 2922280 14 2922284 | Оборудование немеханизированное, ручная аппаратура для кислородной резки металлов и сменные машинные резаки | |

| 14 2923180 14 2923186 | Питатели (без лабораторных) (введены Постановлением Правительства РФ от 12.09.2008 N 676) | |

| 14 2923530 | Валки стальные прокатные (в ред. Постановления Правительства РФ от 12.09.2008 N 676) | валки опорные |

| 2923584 | Ковши закрытые и открытые (введен Постановлением Правительства РФ от 12.09.2008 N 676) | |

| 14 2924010 | Подъемники и конвейеры для шахт, горнопроходческие (введен Постановлением Правительства РФ от 12.09.2008 N 676) | кроме 14 2924152, 14 2924186, машины и оборудование 14 2924235, 14 2924280 — 14 2924284, 14 2924304 — 14 2924313 |

| 14 2924090 | Оборудование для горнодобывающих производств, прочее (машины бурильные, пневмоударники, оборудование навесное бурильное; машины и оборудование для зарядки и забойки взрывных скважин; оборудование горноспасательное; аппаратура шахтной автоматизации, сигнализации и связи и другое оборудование) (введен Постановлением Правительства РФ от 12.09.2008 N 676) | кроме 14 2924670 |

| 14 2924182 14 2924184 | Исключены с 1 января 2009 года. — Постановление Правительства РФ от 12.09.2008 N 676 | |

| 14 2924190 14 2924196, 14 2924230, 14 2924236 | Исключены с 1 января 2009 года. — Постановление Правительства РФ от 12.09.2008 N 676 | |

| 14 2924262, 14 2924263 | Исключены с 1 января 2009 года. — Постановление Правительства РФ от 12.09.2008 N 676 | |

| 14 2924302, 14 2924313 | Исключены с 1 января 2009 года. — Постановление Правительства РФ от 12.09.2008 N 676 | |

| 14 2928000 | Оборудование буровое нефтепромысловое и геолого-разведочное (в ред. Постановления Правительства РФ от 24.02.2009 N 165) | кроме 14 2928281 — 14 2928284, 14 2928040, 14 2928471, 14 2928510 — 14 2928514, 14 2928554, 14 2928630 — 14 2928706 |

| 14 2946300 14 2946304 | Технологическая оснастка для протезной промышленности | |

| 14 2947120 14 2947122 | Исключены с 1 января 2009 года. — Постановление Правительства РФ от 12.09.2008 N 676 | |

| 14 2947160 14 2947179 | Исключены с 1 января 2009 года. — Постановление Правительства РФ от 12.09.2008 N 676 | |

| 14 3020000 | Техника электронно-вычислительная (введен Постановлением Правительства РФ от 18.11.2006 N 697) | включая персональные компьютеры и печатающие устройства к ним; серверы различной производительности; сетевое оборудование локальных вычислительных сетей; системы хранения данных; модемы для локальных сетей; модемы для магистральных сетей |

| 14 3313000 | Оборудование для контроля технологических процессов (введен Постановлением Правительства РФ от 24.02.2009 N 165) | кроме 14 3313100 — 14 3313109, 14 3313112, 14 3313113, 14 3313118, 14 3313122, 14 3313131, 14 3313145, 14 3313163, 14 3313167 |

| 14 3311010 | Исключен с 1 января 2009 года. — Постановление Правительства РФ от 12.09.2008 N 676 | |

| 14 3520650 | ||

| 18 0160171 | Земляника | |

| Третья группа | ||

| (имущество со сроком полезного использования свыше 3 лет до 5 лет включительно) | ||

| Сооружения и передаточные устройства | ||

| 12 0001110 | Трубопроводы технологические (введен Постановлением Правительства РФ от 12.09.2008 N 676) | внутрицеховые и наружные |

| 12 4521152 | Сооружения для поддержания пластового давления (введен Постановлением Правительства РФ от 24.02.2009 N 165) | |

| 12 4521173 | Сеть нефтегазосборная (введен Постановлением Правительства РФ от 24.02.2009 N 165) | |

| 12 4521332 | Скважина газовая для эксплуатационного бурения (введен Постановлением Правительства РФ от 24.02.2009 N 165) | |

| 12 4523010 | Сооружения предприятий лесозаготовительного производства | наплавные лесозадерживающие, лесонаправляющие, оградительные и причальные сооружения деревянные |

| Машины и оборудование | ||

| 14 2813325 | Исключен. — Постановление Правительства РФ от 09.07.2003 N 415 | |

| 14 2911102 | Дизель и дизель-генераторы с цилиндром диаметром свыше 120 — 160 мм включительно (дизель и дизель-генераторы буровые) (введен Постановлением Правительства РФ от 12.09.2008 N 676) | |

| 14 2912000 | Насосы и оборудование компрессорное (введен Постановлением Правительства РФ от 12.09.2008 N 676) | кроме 14 2912102, 14 2912103, 14 2912120 — 14 2912126, 14 2912132, 14 2912133 |

| 14 2912102 | Исключен с 1 января 2009 года. — Постановление Правительства РФ от 12.09.2008 N 676 | |

| 14 2914145 | Электропечи и агрегаты электропечные индукционные для плавки магния и его сплавов | |

| 14 2915251 14 2915254 | Исключены с 1 января 2009 года. — Постановление Правительства РФ от 12.09.2008 N 676 | |

| 14 2915260 14 2915267 | Лифты | |

| 14 2915327, 14 2915351, 14 2915352, 14 2915354, 14 2915356 | Конвейеры ленточные передвижные прочие; rонвейеры пассажирские ленточные и пластинчатые; конвейеры пластинчатые общего назначения; конвейеры вибрационные (горизонтальные, вертикальные) (в ред. Постановления Правительства РФ от 12.09.2008 N 676) | |

| 14 2915407 | Исключен с 1 января 2009 года. — Постановление Правительства РФ от 12.09.2008 N 676 | |

| 14 2918180 14 2918221 | Тракторы лесопромышленные | |

| 14 2921584 | Теплогенераторы (введен Постановлением Правительства РФ от 12.09.2008 N 676) | |

| 14 2924280 14 2924284 | Оборудование породного комплекса, механизированные погрузочные пункты, маневровые устройства, оборудование угольных складов (введены Постановлением Правительства РФ от 12.09.2008 N 676) | |

| 14 2921030 | ||

- http://www.buhsoft.ru/article/1389-srok-poleznogo-ispolzovaniya

- http://gosuchetnik.ru/bukhgalteriya/schitayte-amortizatsiyu-pravilno-novyy-klassifikator-osnovnykh-sredstv

- http://www.audit-it.ru/terms/taxation/amortizatsionnye_gruppy.html

- http://buhuchet-info.ru/teoriya/1664-ammortizacionnie-gruppi-osnovnih-sredstv-2016.html